こんにちは!

FIRE(Financial Independence, Retire Early|経済的独立と早期リタイア)を目指して奮闘中の友希(@TOMOKI_FIRE)です。

生活費の25倍の資産を貯めたらFIRE(早期リタイア)できるって本に書いてあったけど本当なの?

リタイア後に、資産を4%ずつ取り崩していけば、資産が底をつくことはないって聞いたけど本当なの?

そんな疑問をお持ちの方に向けて、この記事では「結局のところ、お金がいくらあればFIREできるのか?」というテーマで、

- FIREの基本的な考え方

- FIREが持続する4%ルール

について、論文のデータなども使いながらわかりやすく解説していきます。

そのうえで、

日本版FIREの4%ルールに潜む問題点+解決策

について、皆さんと一緒に確認したいと思います。

FIREを目標にされている方にとっては非常に参考になる内容だと思います。

ぜひ最後までご覧ください!

(およそ5分で読み終わります。)

この記事を読めばわかること

この記事は、5年後のFIREを目指すアラフォー共働き夫婦が、マネー本を100冊以上読破して学んだ知識をもとに作成しています。

この記事を最後まで読むことで、FIREの実現可能性を確認できます。

また、FIREまでにいくら必要なのか、目標設定のノウハウを学ぶことができます。

FIREの定説「4%ルール」とは

(4%ルールについて、すでに基本をご存じの方は、次の見出しまでジャンプしてください。)

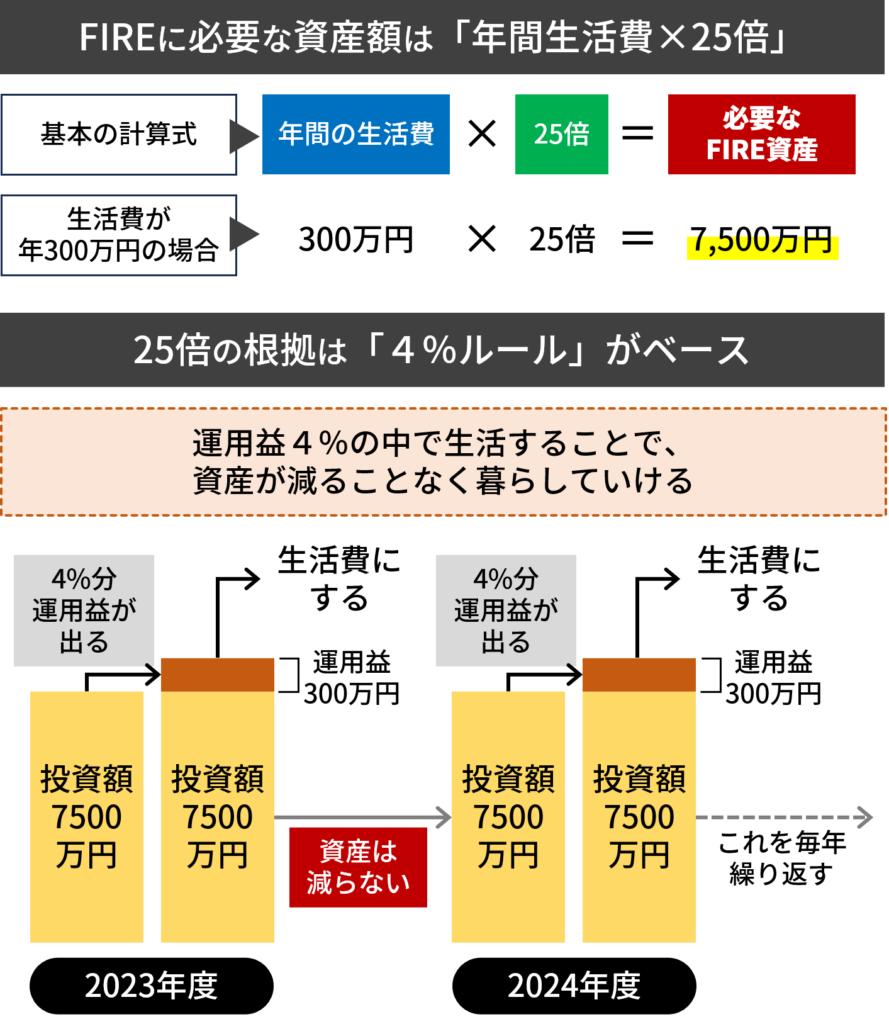

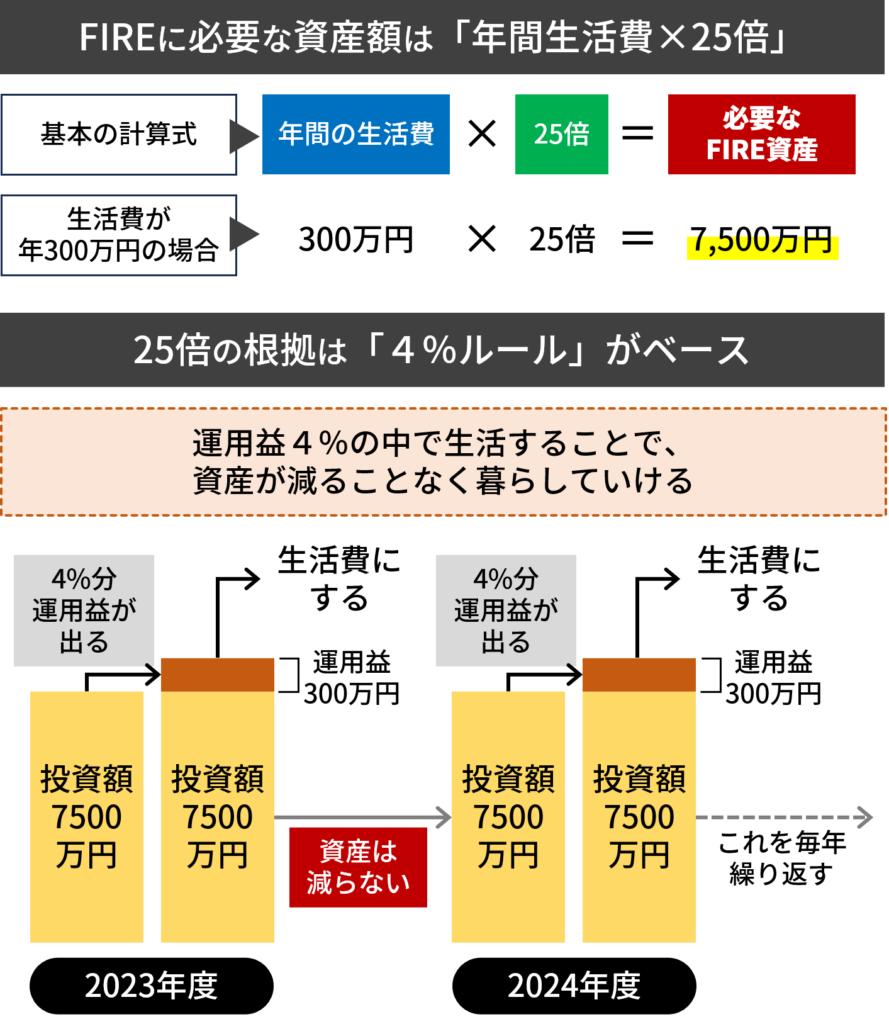

「4%ルール」とは、簡単に言うと、

年間支出の25倍の資産を築けば、年利4%の運用益で生活費をまかなえる

…という考え方です。

年間支出が仮に300万円(月額25万円)の場合なら

300万円×25年=7,000万円

以上のように、7,000万円の資産を築いて年利4%で運用しながら取り崩せば、理論上は資産を維持したまま生活できるというわけです。

トリニティスタディとは

4%ルールの考え方の元になっているのが「トリニティスタディ」です。

「トリニティスタディ」とは、トリニティ大学の3名の教授による、経済理論とリタイア後の資産運用に関する研究結果のことです。

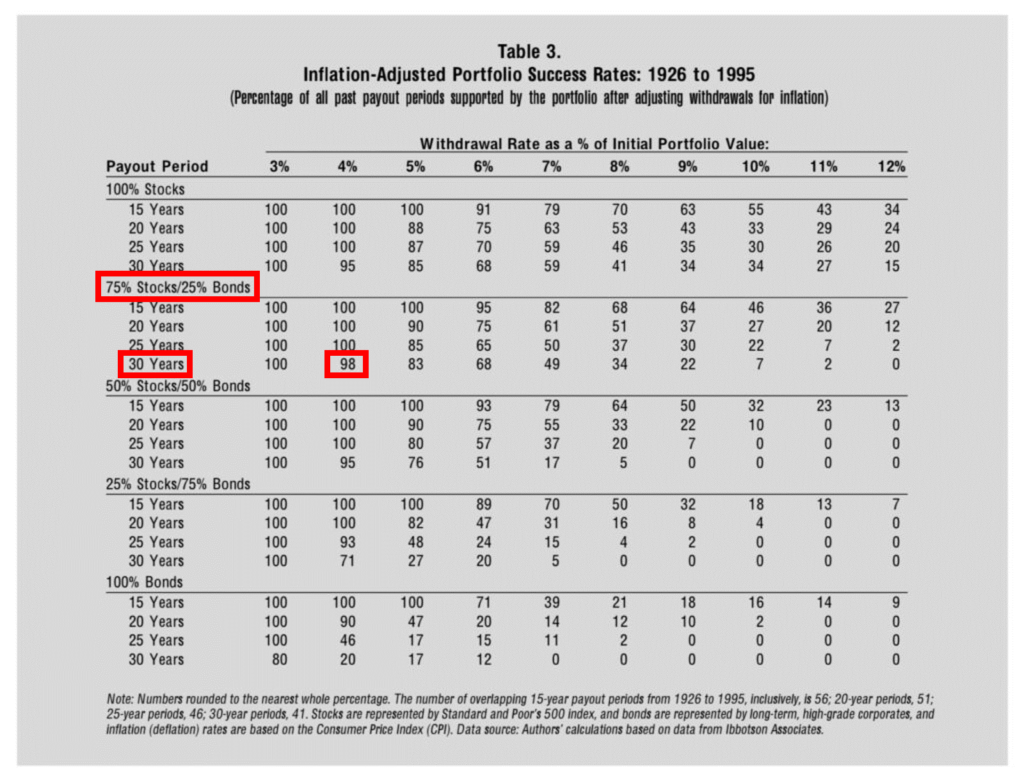

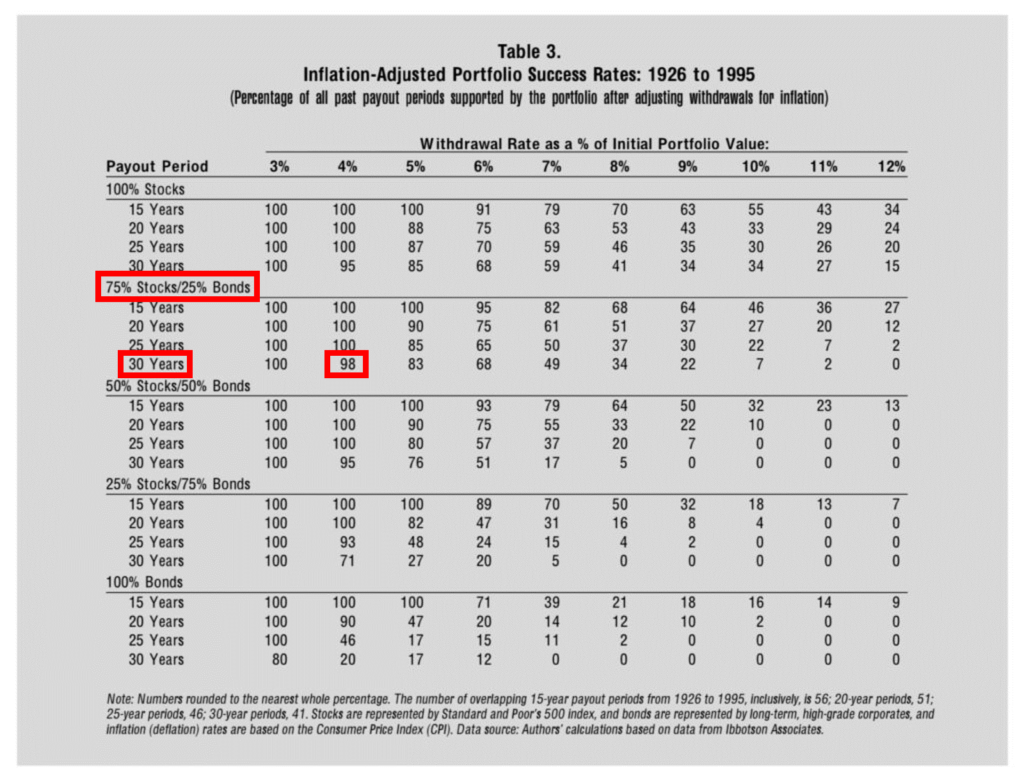

教授らは、株式市場と債券市場の記録データ(1926年~1995年)を遡り、退職後の貯蓄推移について、様々な運用方法のシュミレーションを行いました。

その結果が以下の表です。

出典:Retirement Savings: Choosing aWithdrawal Rate That Is Sustainable

この表の見方ですが、

- 最上行に、取り崩し率を(3〜12%)

- 最左列に、株式と債権の割合を(25%刻み)

それぞれの組合せで、試算したものを表しています。

マーキングの部分にご注目いただくと、

株式75%・債券25%で30年間運用した場合、資産がゼロにならない確率は98%

…ということを表しています。

4%の理由

では、なぜ『4%ルール』は、4%なのでしょうか。

4%という数字は、

米国の経済(株価)成長率7%から、米国のインフレ率3%を差し引いた数字

…です。

3-150x150.png)

3-150x150.png)

3-150x150.png)

「経済成長率」と「インフレ率(モノの価値上昇)」の差分が4%ということです。

- 経済成長率

-

米国の経済(株価)成長率は平均7%です。

なので、S&P500や全米株式などの指数に連動するETFや投資信託を購入することで、長期で見ると7%の利回りを得ることができます。ただし、注意しなければならないのは、7%という米国の経済成長率は過去の実績であるということです。

過去の実績が、今後も続くとは限りません。

3-150x150.png)

将来は誰にも読めませんが、我が家では、今後数十年は、米国経済はまだまだ力強く成長すると見込んで、米国株と債券に投資をしています。

- インフレ率(物価上昇率)

-

米国のインフレ率は3%ですが、日本のインフレ率は1%に満たない状況です。

日本政府は、インフレ目標を2%としながらも、物価上昇率の低迷が続いています。

このことから、日本で生活する我々が、米国株式を購入し、7%の投資利回りを得つつ、2%のインフレ率の経済で生活することで、『5%ルール』と考えることもできます。

ただし、この考えも注意が必要です。

- 低インフレ率が今後も続くとは限らない

- 米国と日本では税制度が異なる

3-150x150.png)

『5%ルール』は魅力的ですが、現実はそう単純ではないので、基本的な考え方を抑えつつ、市場の変化に応じて、柔軟に対応してく必要があります。

以上、ざっくりとですが、4%ルールやトリニティスタディの概要を説明しました。

これを踏まえて、以下では、4%ルールの問題点について、見ていきます。

4%ルールの問題点

FIRE(早期リタイア)に希望を与えてくれる「4%ルール」ですが、いくつかの問題点が潜んでいることが指摘されています。

この記事では、以下の2つの問題点をピックアップして詳しくご紹介します。

4%ルールの問題点

- 問題点①|順序リスク(Sequence of Returns Risk)

- 問題点②|税金が考慮されていない

問題点①|順序リスク(Sequence of Returns Risk)

順序リスクとは、

一定期間において結果的には同じリターンとなる場合であっても、途中のリターンの順番によって結果が大きくぶれてしまうリスク

…のことを指します。

この説明だけでは、意味がわからないと思うので、まずは以下の例をご覧ください。

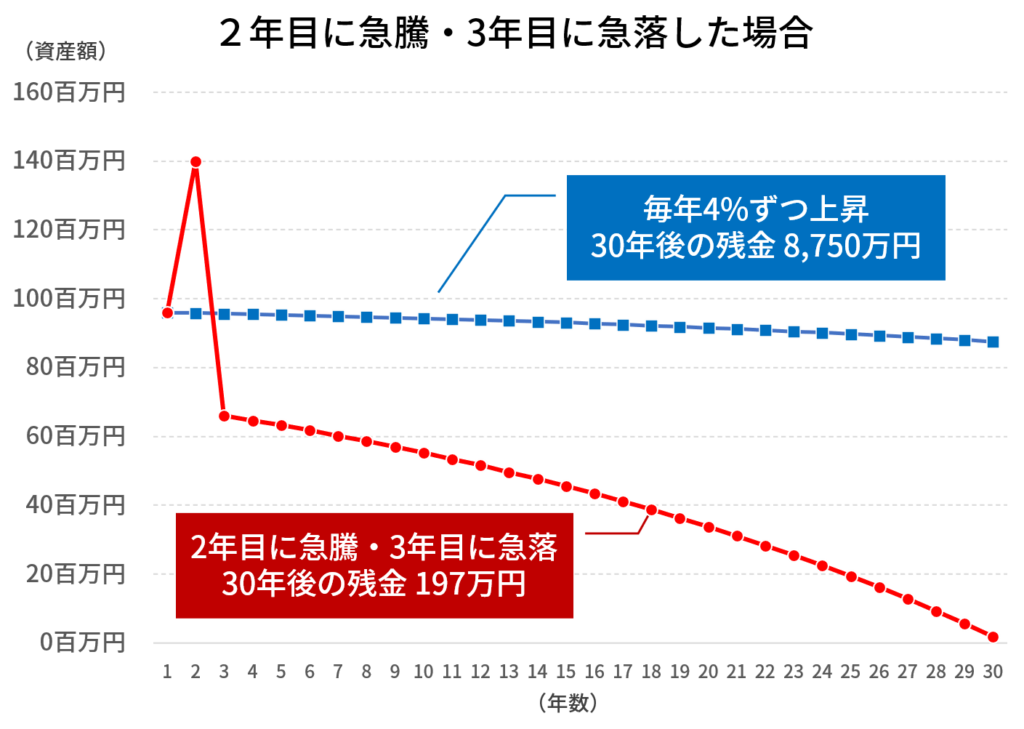

最初のグラフは、取り崩しを開始した翌年(2年目)に、株式相場が+150%の急騰をした後、3年目に-50%の急落が起きた場合のシミュレーションです。

このケースでは、30年後の残金は197万円です。

ギリギリですが、資産が底をつく(ゼロになる)ことはありませんでしたので、一応、FIRE(早期リタイア)成功となります。

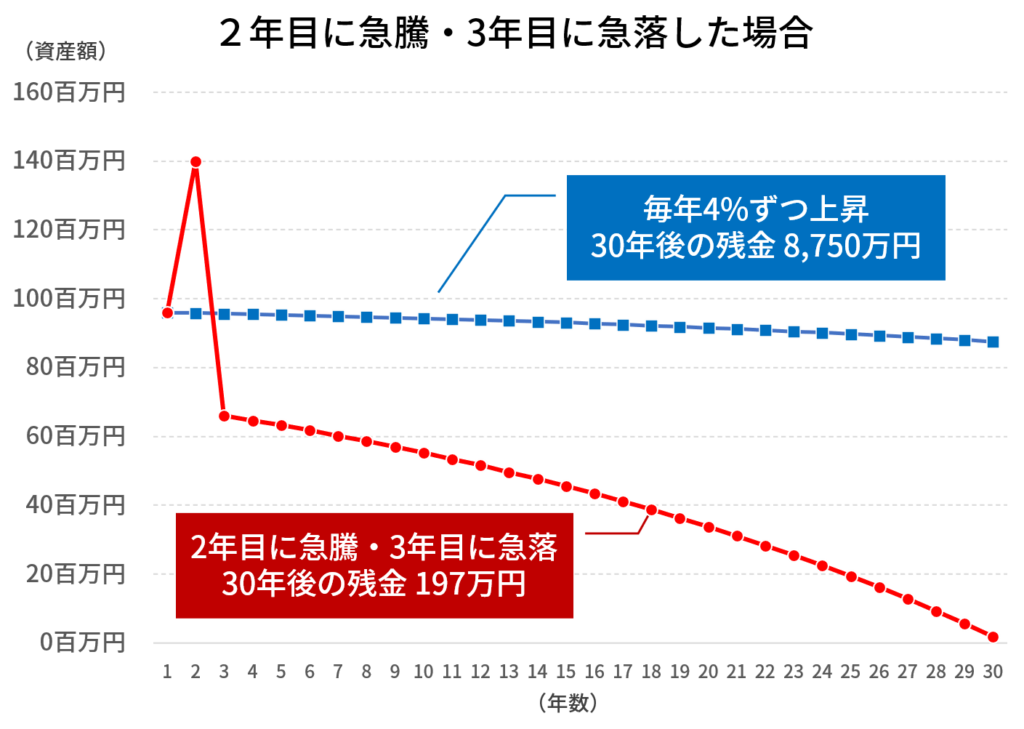

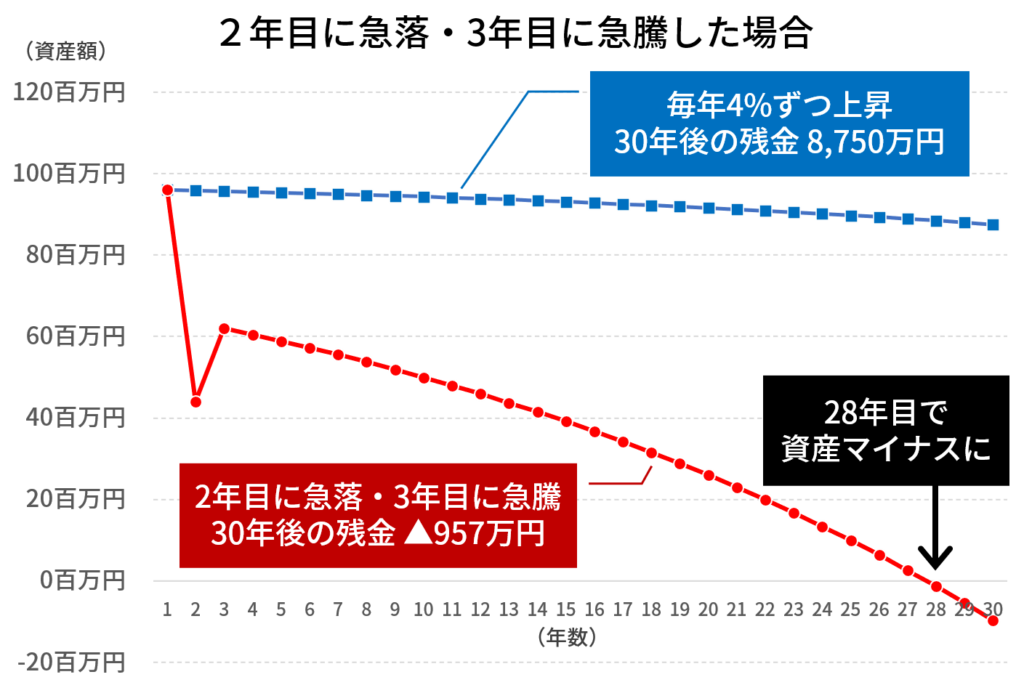

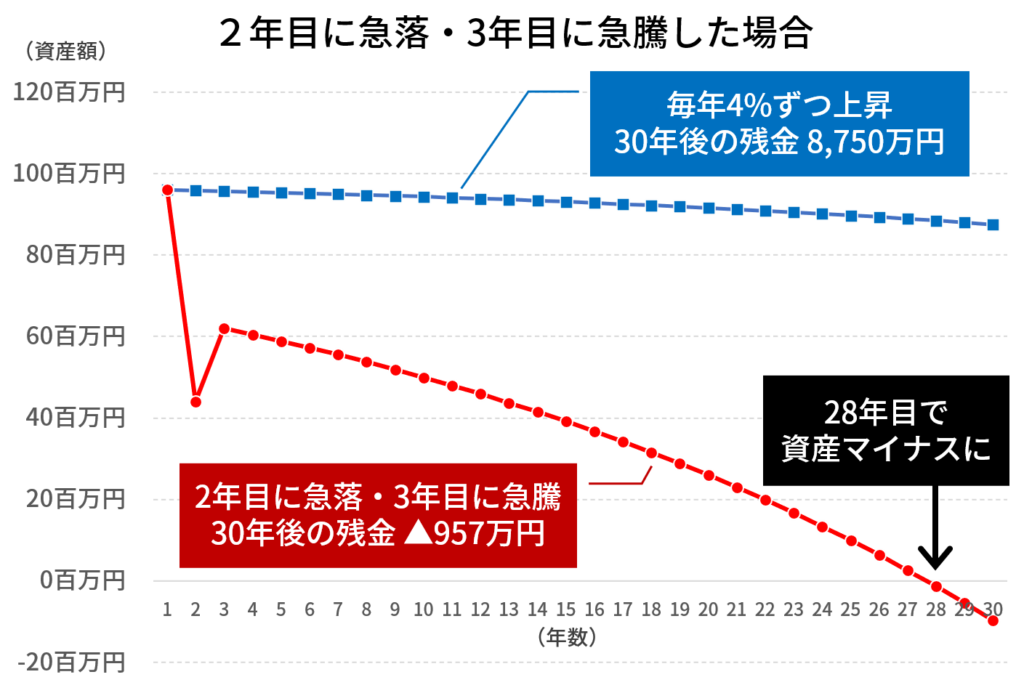

次のグラフは、取り崩しを開始した翌年(2年目)に、株式相場が-50%の急落をした後、3年目に+150%の急騰が起きた場合のシミュレーションです。

(先ほどの例から、急騰と急落の順番を逆にしたケース)

このケースでは、30年後の残金はマイナス957万円です。

28年目に資産が底をつき、マイナスになったため、FIRE(早期リタイア)失敗となります。

以上のように、リターンの順番によって、資産額の結果が左右されるリスクを「順序リスク(Sequence of Returns Risk)」と言います。

特に注意したいのが、2番目の例のように、FIRE(早期リタイア)直後に、暴落に遭遇するケースです。

この場合、資産が目減りするリスクが高くなります。

以上のように、FIRE直後の暴落などにより、資産が底をついてしまうリスクがあることが、4%ルールの1つ目の問題点です。

問題点②|税金が考慮されていない

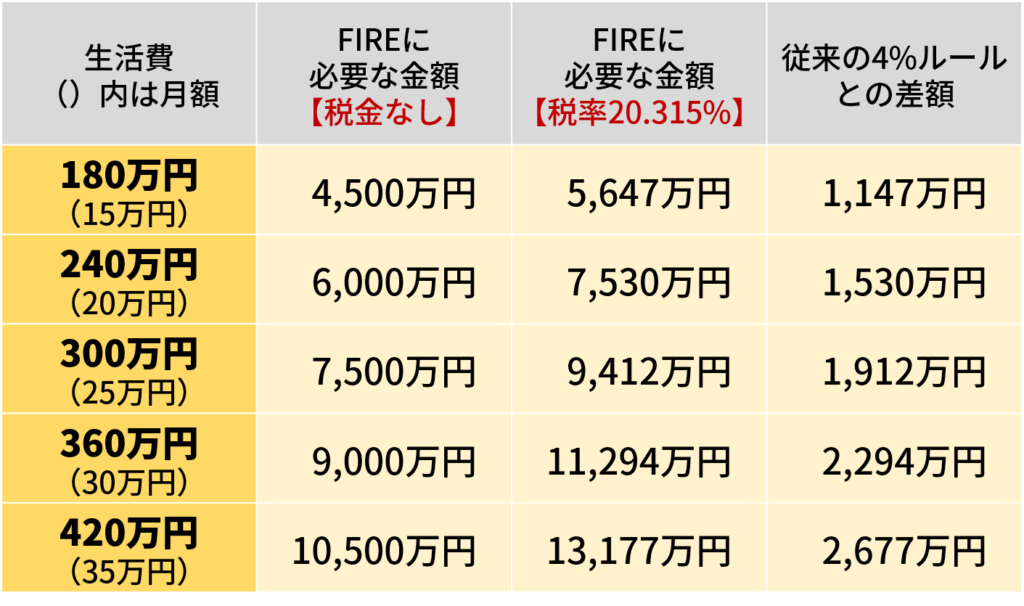

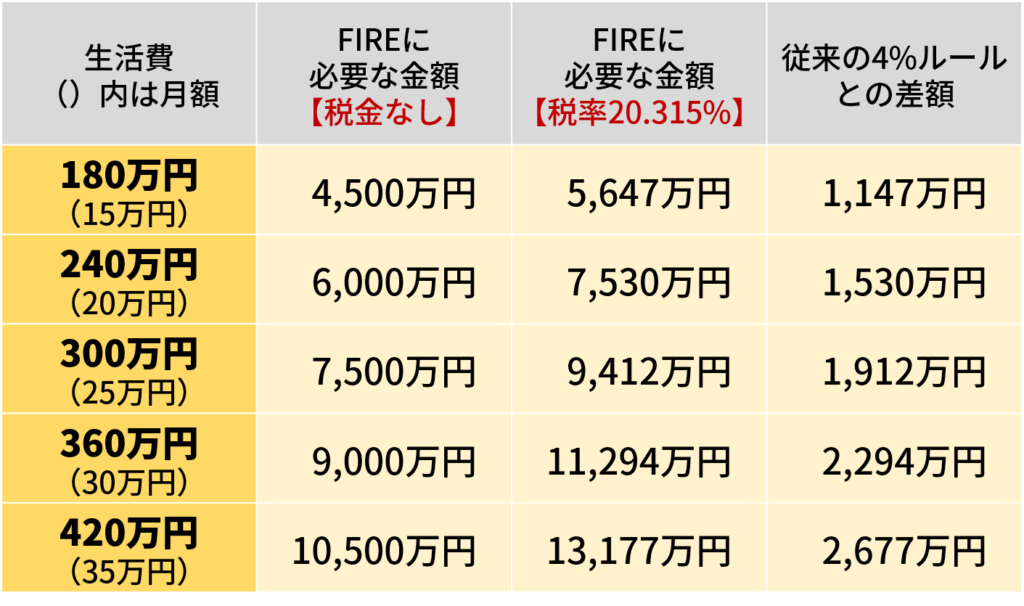

4%ルールの問題点の2つ目は、税金が考慮されていないという点です。

日本では株式等の売却益に対して約20%の税金が発生します。

税金も考慮すると実際の取崩率はもう少し低くなりそうです。

実際に計算してみましょう。

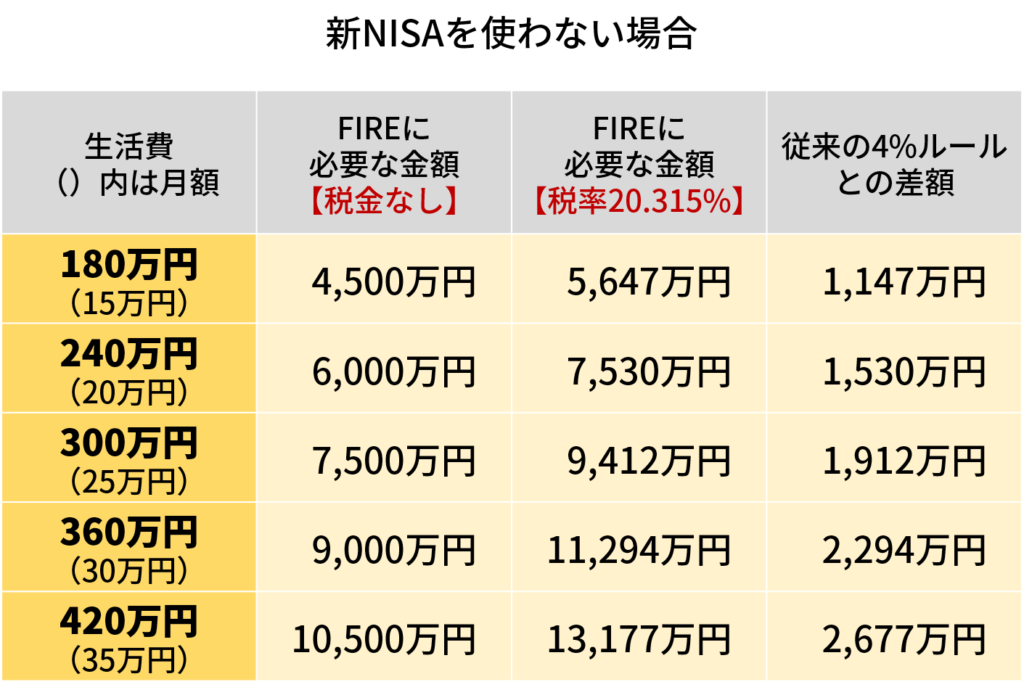

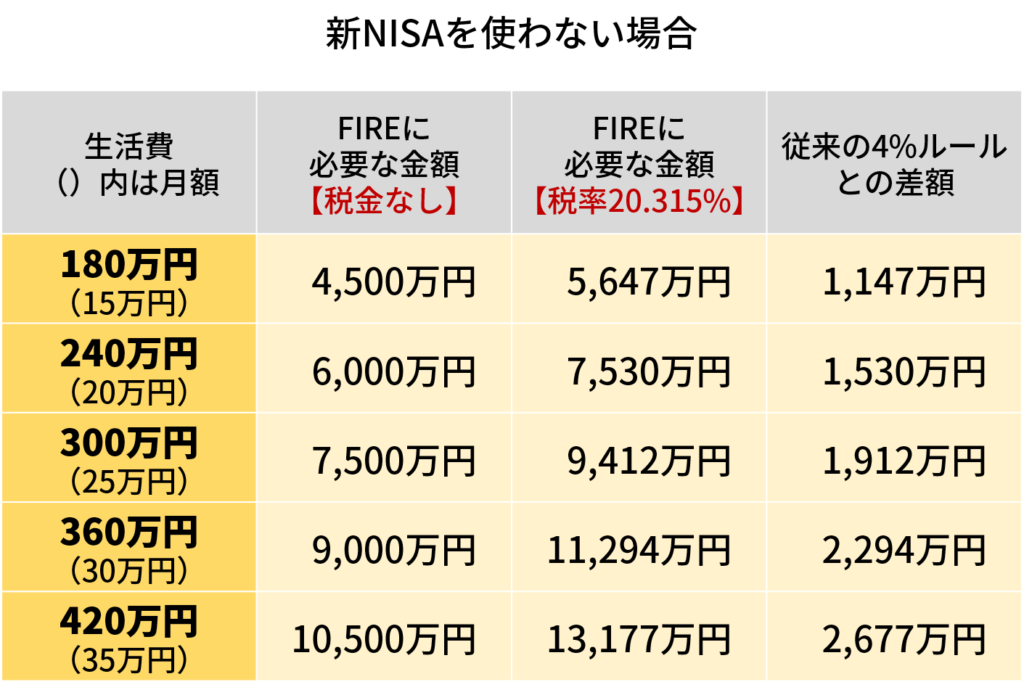

以上の表からわかるとおり、税金を考慮した場合、FIRE(早期リタイア)に必要な金額が増加します。

- 税金を考慮しない

-

生活費×25倍

- 税金を考慮する

-

生活費×31倍

税金を考慮しない場合、年間生活費に25倍の資産があればFIRE(早期リタイア)できるというのが、4%ルールの原則ですが、日本の税金(20.315%)を考慮した場合、年間生活費の約31倍の資産が必要になります。

税金を考慮した場合、「年間生活費×25倍」では、資産が足りなくなるというのが、4%ルールの2番目の問題点です。

3-150x150.png)

3-150x150.png)

3-150x150.png)

現実的には、税金に加えて投資信託やETFの手数料等の「運用コスト」も見込む必要がありますが、割合が低いことと、計算が煩雑になることから、今回は省略しました。

対策|FIRE(早期リタイア)を成功させる秘訣

4%ルールの2つの問題点について確認してきましたが、以下では、問題点に対する対策を考えていきます。

対策①|5年分の生活費に相当する現金を用意する

4%ルールにおける最大のリスクは「順序リスク」です。

簡単に言えば、リタイア直後に暴落相場が来たらFIRE(早期リタイア)は失敗してしまう(資産が底をついてしまう)ということです。

この対策として有効なのは、4%ルールで取り崩す前提でリタイアしつつ、

暴落が起きてしまったら株式等の資産を取り崩さず、”現金”で暮らす

…ことです。

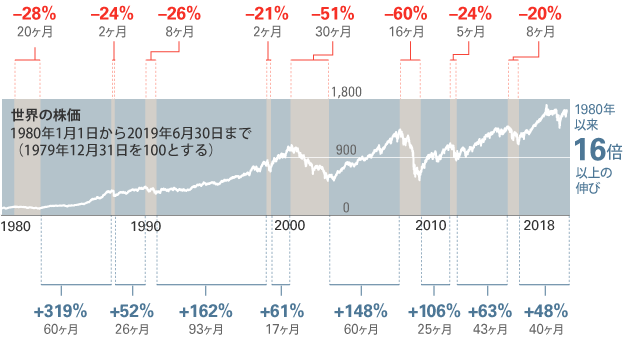

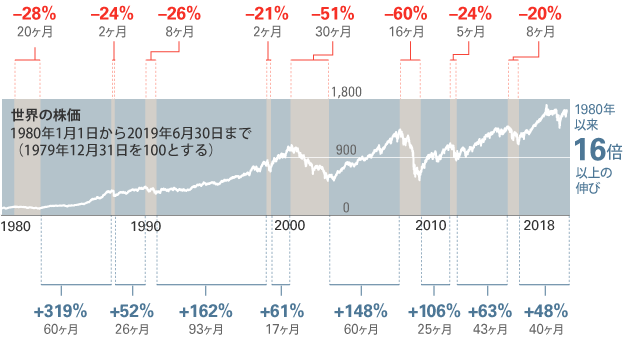

歴史を振り返ってみると、1980年以降、弱気相場(直近高値から20%下落した相場)は最長でも30ヶ月しか続いていません。

出所:バンガード「終わりのない弱気相場はない」

この「下落が続く期間」を資産を取り崩さずに乗り越えることが出来れば、FIRE(早期リタイア)の成功確率は格段にあがります。

1930年の世界恐慌まで遡ってみても、5年という期間を見ておけば、不景気を乗り切ることができるでしょう。

つまり、長めに見積もって5年分の生活費に相当する現金を別で用意しておけば、弱気相場を「資産を取り崩すことなく」乗り切れる(4%ルール成功)というワケです。

FIRE本である『FIRE 最強の早期リタイア術』の中で、この対策は「現金クッション」という名称で紹介されています。

未読の方は、ご一読をおすすめします!

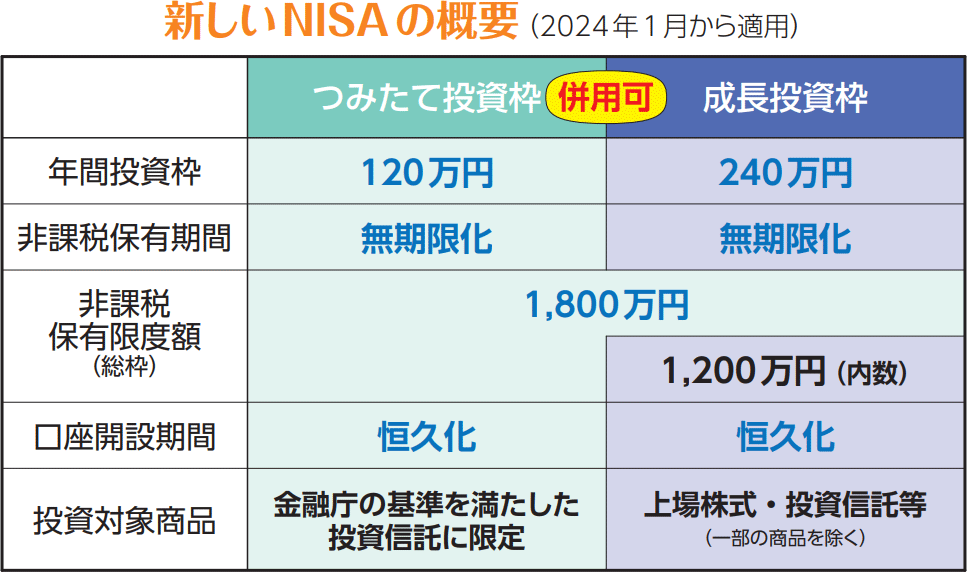

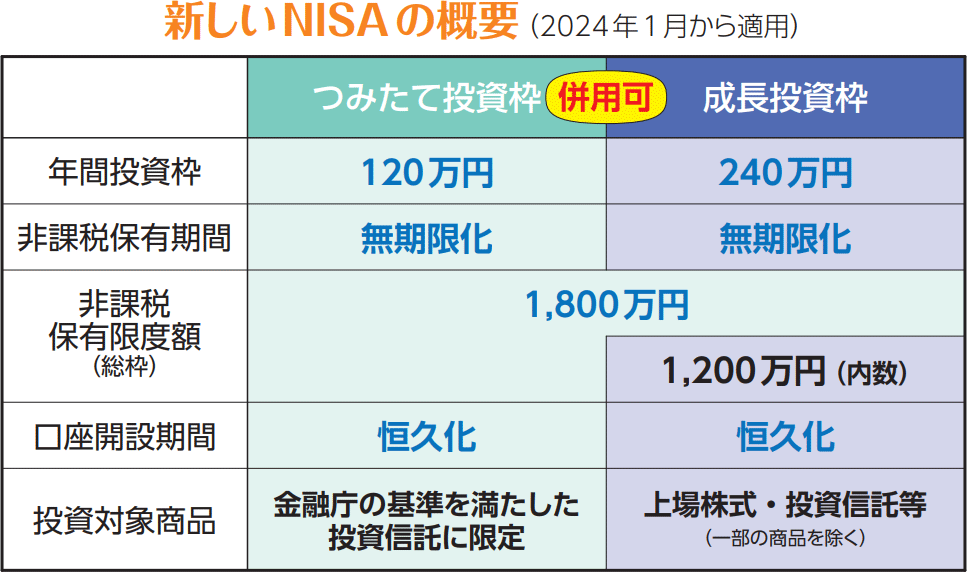

対策②|新NISA制度を最大限に利用する

4%ルールの2つ目の問題点である「税金を考慮すると資産が足りなくなる可能性がある」ということに対する対策は、

非課税制度である新NISAをフル活用する

…ことです。

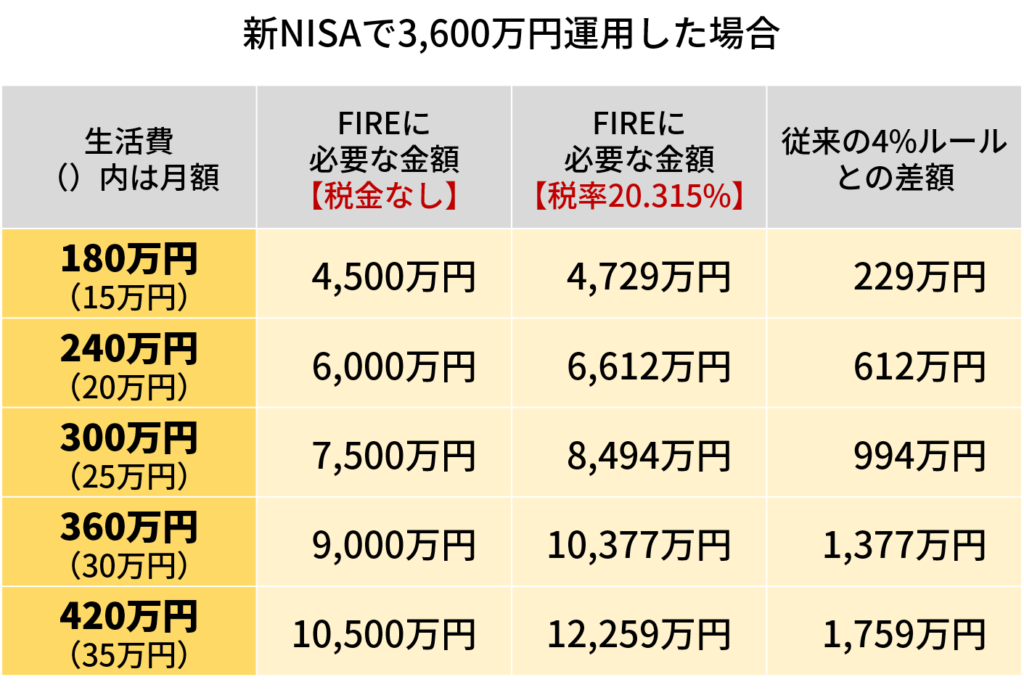

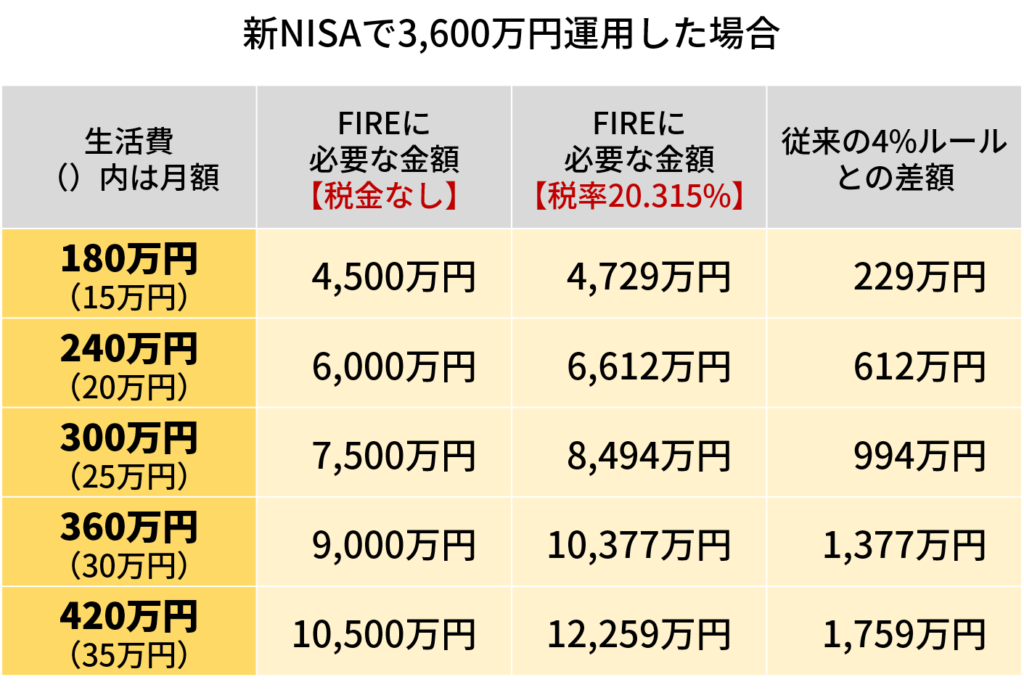

新NISA制度には、1人あたり1,800万円の「非課税保有限度額」があります。

夫婦2人分で考えると、3,600万円(1,800万円×2人分)は、生涯を通じて税金を払うことなく運用することができます。

それでは、実際に夫婦2人で3,600万円を非課税で運用した場合を計算してみましょう。

新NISAを使った場合と、使わない場合の2つの表を、以下に掲載します。

ご覧のとおり、新NISAを活用した場合では、活用しなかった場合に比べて、約920万円ほど用意する試算が少なくて済みます。

残念ながら、税金を考慮しない場合と比べた差額をゼロにすることはできませんが、新NISAでの非課税運用の効果で、用意する試算額をそれなりに小さくすることができます。

FIRE(早期リタイア)を目指す方にとって、新NISA制度のフル活用は、絶対条件と言っても過言ではないでしょう。

さいごに

-1-1024x538.png)

-1-1024x538.png)

4%ルールの問題点とその対策について解説してきましたが、いかがだったでしょうか。

簡易的なシミュレーションの結果、リタイア直後の株式相場の暴落や、日本の税制を考慮した場合、4%ルールが失敗するリスクが高いことがわかりました。

対策として、①5年分の現金クッションを用意することと、②新NISAをフル活用することの2点を挙げましたが、その2つを実行した場合でも、「月間生活費の25倍」では、資産額が足りなくなるという、厳しい現実が見えてきました。

以上のことを踏まえて、わが家では、4%ルールではなく、「3%ルール(年間生活費×33倍)」を目標に設定し、FIRE(早期リタイア)計画を立てています。

ぜひ、参考にしていただければ幸いです。

今回は以上です。それではまた!

-1.png)

-300x158.png)

-300x158.png)

-300x158.png)

コメント