こんにちは!友希(@TOMOKI_FIRE)です。

高配当株投資では「業種の分散」が大切って聞いたけど、各業種・各センターにどんな企業があるんだろう…?

業種別・セクター別に、ナンバーワン・オンリーワンの企業を教えてほしい…!

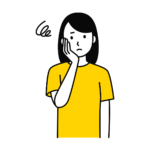

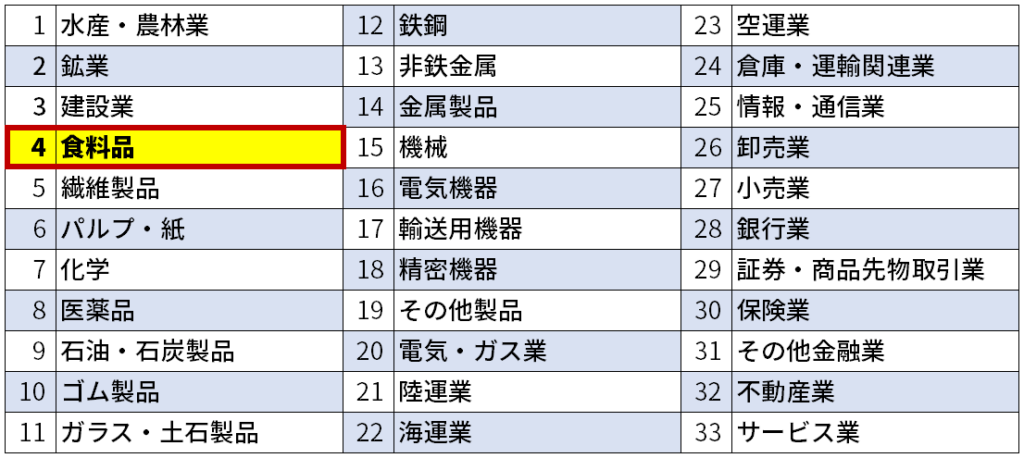

こういった疑問や悩みを抱えている方のために、この記事では、33業種分類をベースにして、各業種の有力企業をご紹介します。!

その中でも、今回は「食料品」をピックアップします。

この記事を読めばわかること

以上の内容について、投資を始めたばかりの方でも分かりやすく学ぶことができます。

業界の序列が整理できて、買うべき優良企業がどこなのか、よくわかった!

業種別・セクター別の企業の比べ方がわかったので、自分でもほかの業種等を分析することができそう!

そんな風に、皆さんに感じて頂けたら幸いです。

この記事は、株式投資3年目で総額4,000万円超を運用し、投資本を100冊以上読破したボクが、成功や失敗を繰り返してきた経験をもとに作成しています。

-2-1024x431.png)

-2-1024x431.png)

なお、この記事は、以下の書籍を参考にさせていただき作成しています。

高配当株投資の教科書的な書籍で、とてもわかりやすいので、初心者の方にもおススメです。

高配当株の選び方とは?

3-150x150.png)

3-150x150.png)

3-150x150.png)

この記事を最後まで読むことで、初心者でも自信を持って優良な高配当株を選ぶできるようになります。ぜひ、最後までお読みください。

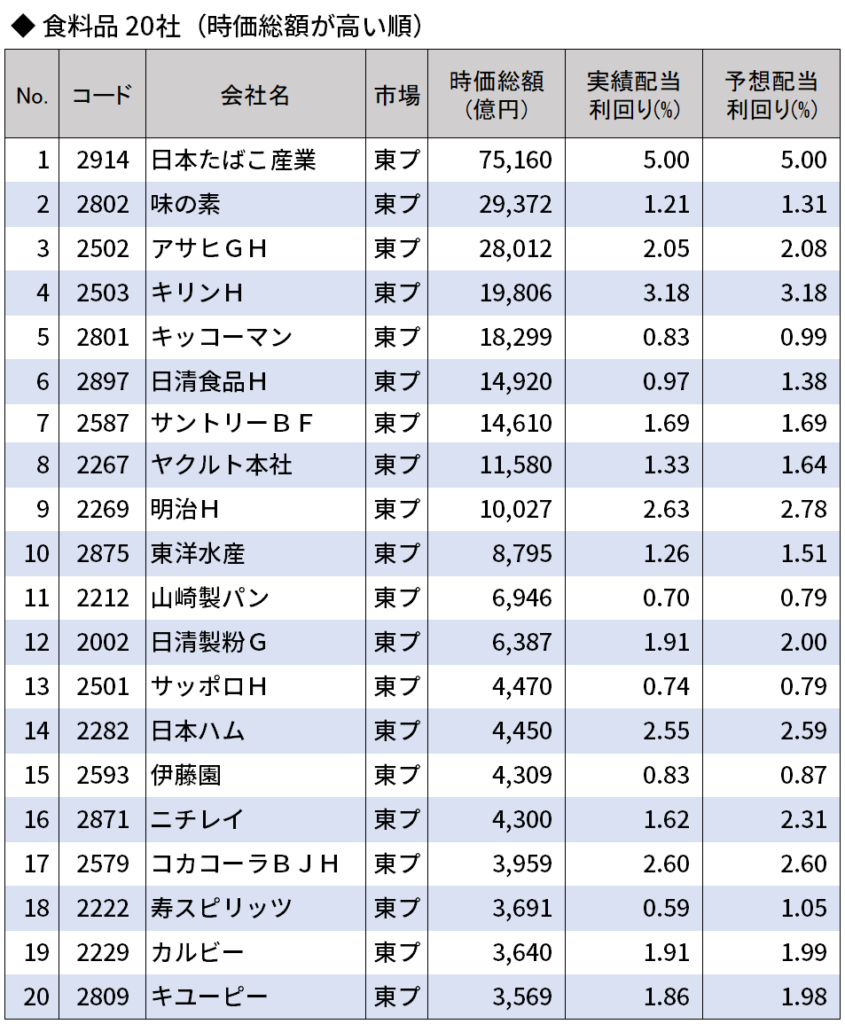

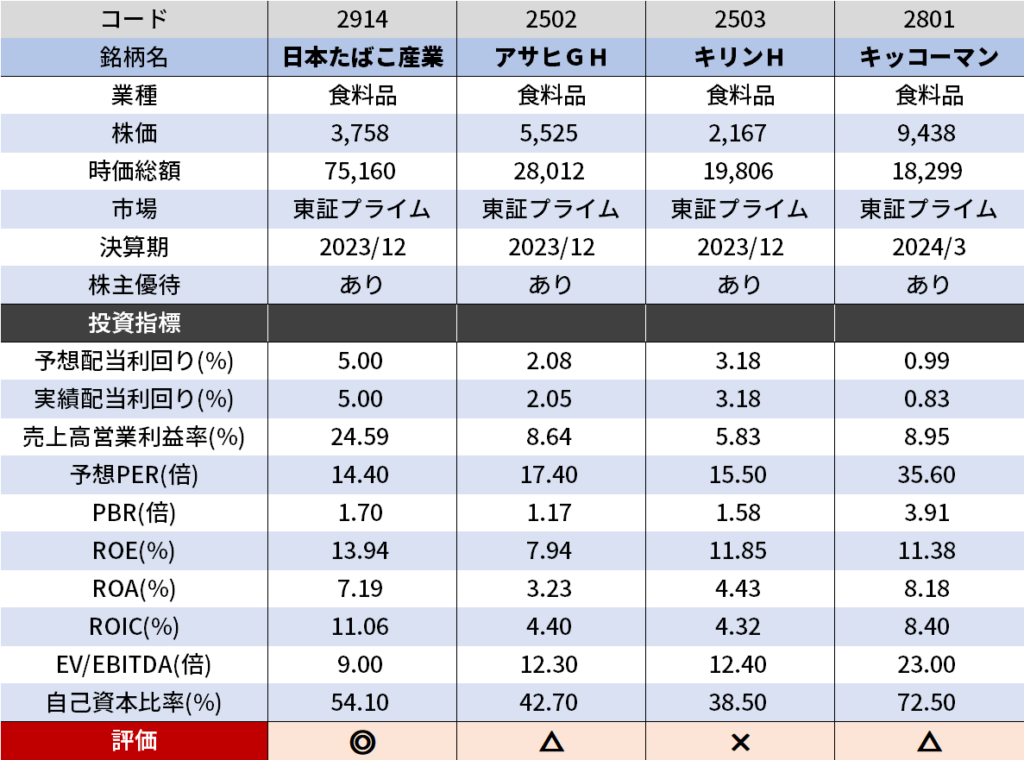

食料品のラインナップ

まずは、食料品の業種区分にどのような企業があるのか、一覧で確認します。

時価総額が高い順で、20社をピックアップして表示します。

食品セクターに分類される食料品には、130社の企業が存在しています。

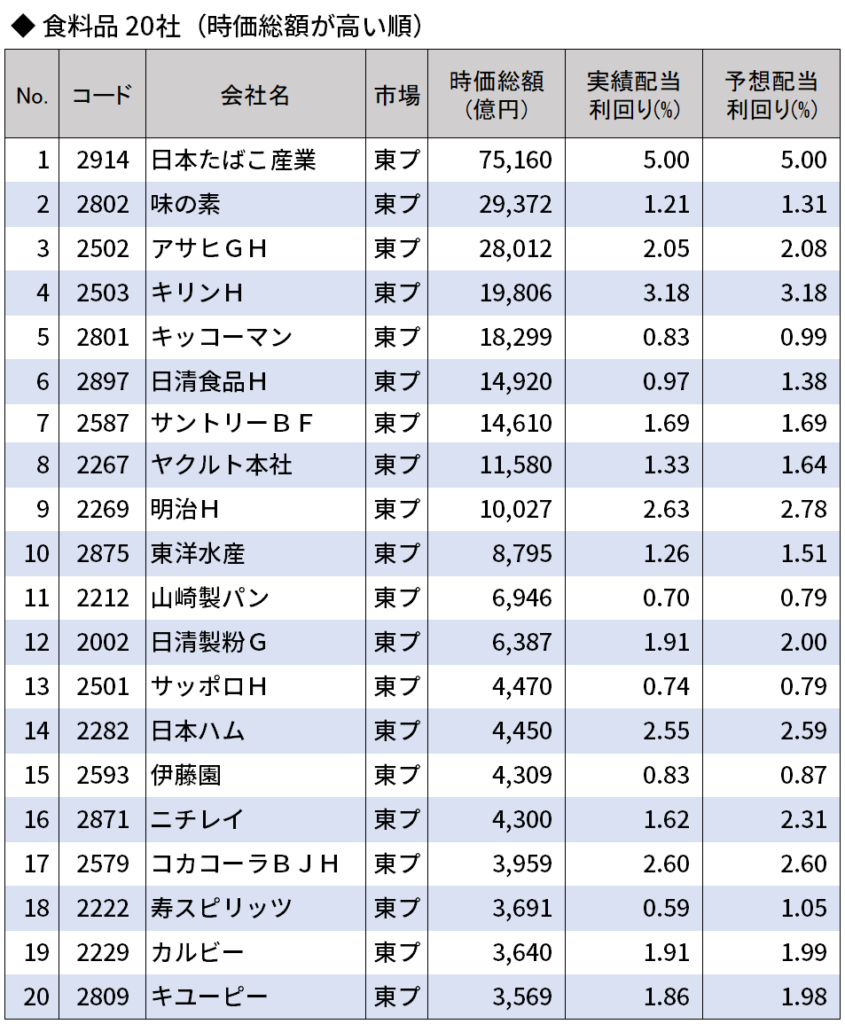

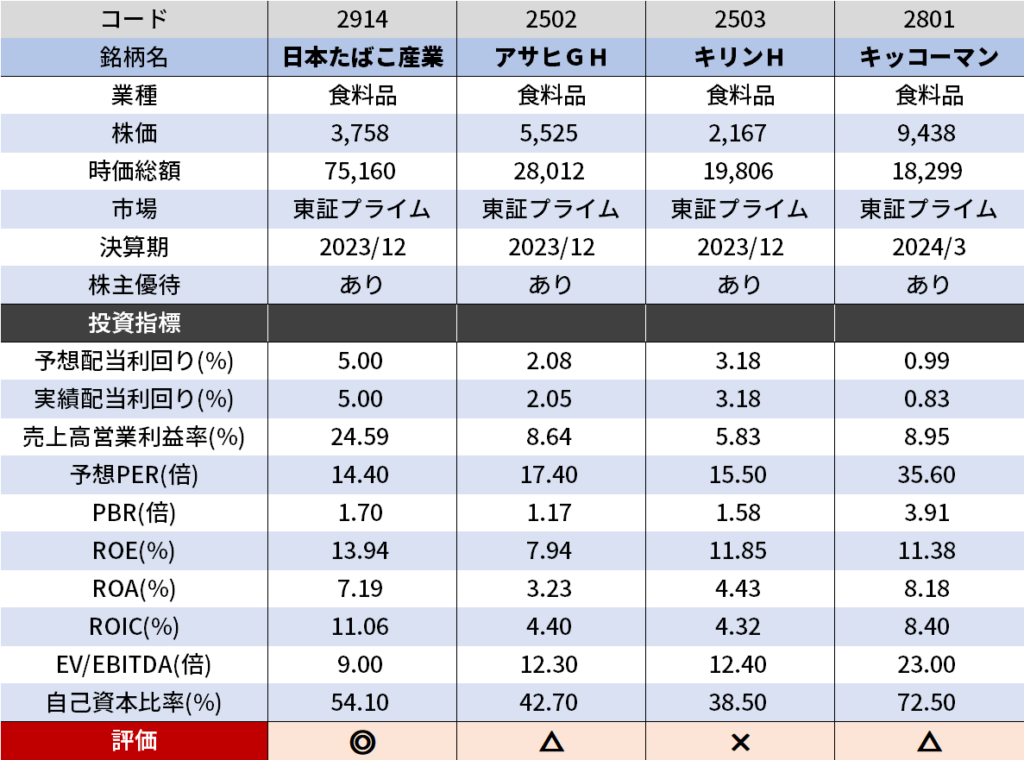

各社の比較

以下では、各社の比較データを確認します。

食品企業で興味深いのは、総合食品企業というものが少なく、それぞれ得意な分野が明確に分かれている点です。

総じて、どの企業も利益率はあまり高くなく、売上高営業利益率が10%を超える銘柄が少なくなっています。

日本たばこ産業(JT)

食品セクターでは、日本たばこ産業の存在感が圧倒的です。

売上高営業利益率は20%を超えており、たばこ会社では世界5位のグローバル寡占企業です。

たばこ業界は衰退産業と言われていますが、新規参入が難しく、少数の企業が生産や販売市場を支配している状態が、世界的に続いています。

また、利益率の高さから見ても、儲かる業種と考えて間違いないでしょう。

アサヒグループホールディングス

ビールで有名な企業ですが、現在は、カルピスを完全子会社として事業を展開していたり、子会社のアサヒグループ食品が「ミンティア」を販売していたりと事業の幅を拡大しています。

実質累進配当で連続増配を続けている銘柄です。

キリンホールディンクス

ビール業界ではアサヒグループホールディングスと双璧をなしています。

また、医療品やバイオを主力としている協和キリンを傘下に収めており、医療事業など健康領域にも進出しています。

実質累進配当で減配の可能性はさほど高くありませんが、連続増配というわけではなく、長期で保有するには、少し覚悟がいる銘柄です。

キッコーマン

醤油首位で、海外売上高比率6割を超えるグローバル企業です。

業績も安定感があり、売上高営業利益率は10%に迫る水準です。

自己資本比率も70%を超えていて、財務基盤は盤石だといえます。

業績が堅調なだけに、株価は割高な水準が続いていて、配当利回りが1%を上回ることはほぼなく、配当株としては、物足りない銘柄です。

ピックアップ企業|日本たばこ産業

ここからは、「日本たばこ産業」をピックアップしてご紹介していきます。

企業概要

1985年に旧日本専売公社から事業を承継。現在は、国内および海外たばこ事業、医薬事業、加工食品事業などを手掛ける。たばこ事業のグローバル化を積極的に推進し、99年のRJRナビスコ社からの米国外たばこ事業の買収、07年のギャラハー社の買収をはじめ、16年には「ナチュラルアメリカンスピリット」の米国外たばこ事業を取得するなど、地理的拡大のみならず商品バリエーションを拡充している。現在はRRP(電子たばこ、加熱式たばこ等)の拡販に注力。医薬事業では、98年に鳥居薬品<4551>を子会社化。加工食品事業では、08年に旧加ト吉(現テーブルマーク)を子会社化した。一方、15年に飲料自販機オペレーター事業子会社およびJT飲料ブランド(「Roots」「桃の天然水」)をサントリー食品インターナショナル<2587>に譲渡し、飲料事業部を廃止している。

23年12月期第3四半期累計(23年1~9月)の連結業績(IFRS)は、売上収益が2兆1,570億円(前年同期比7.4%増)、営業利益は6,318億円(同9.1%増)となった。たばこ事業のプライシング効果が、サプライチェーンでのコスト上昇影響、HTS(高温型の加熱式たばこ)への投資加速化の影響を上回ったほか、医薬事業・加工食品事業が増益を継続。為替影響はネガティブに発現したものの、調整後営業利益の増加に加え、調整項目における不動産売却益の増加、商標権償却費の減少により、利益は拡大した。

23年12月期の連結業績予想は、売上収益を2兆7,590億円から2兆8,440億円(前期比7.0%増)へ、営業利益を6,330億円から6,780億円(同3.7%増)に上方修正した。足元の状況等を織り込んだ。

(2023年11月9日更新)

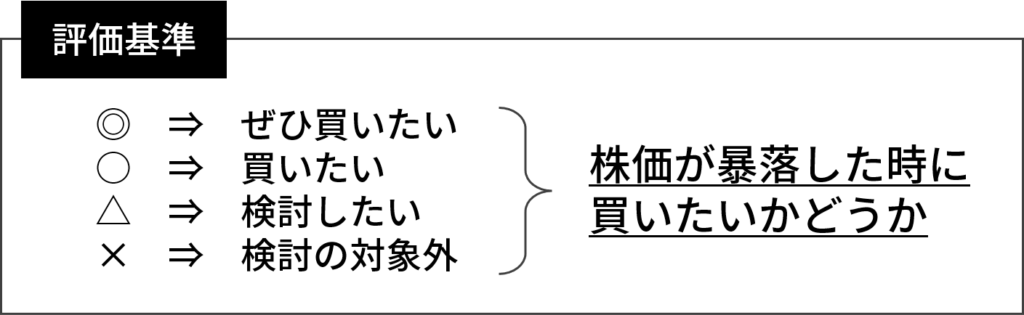

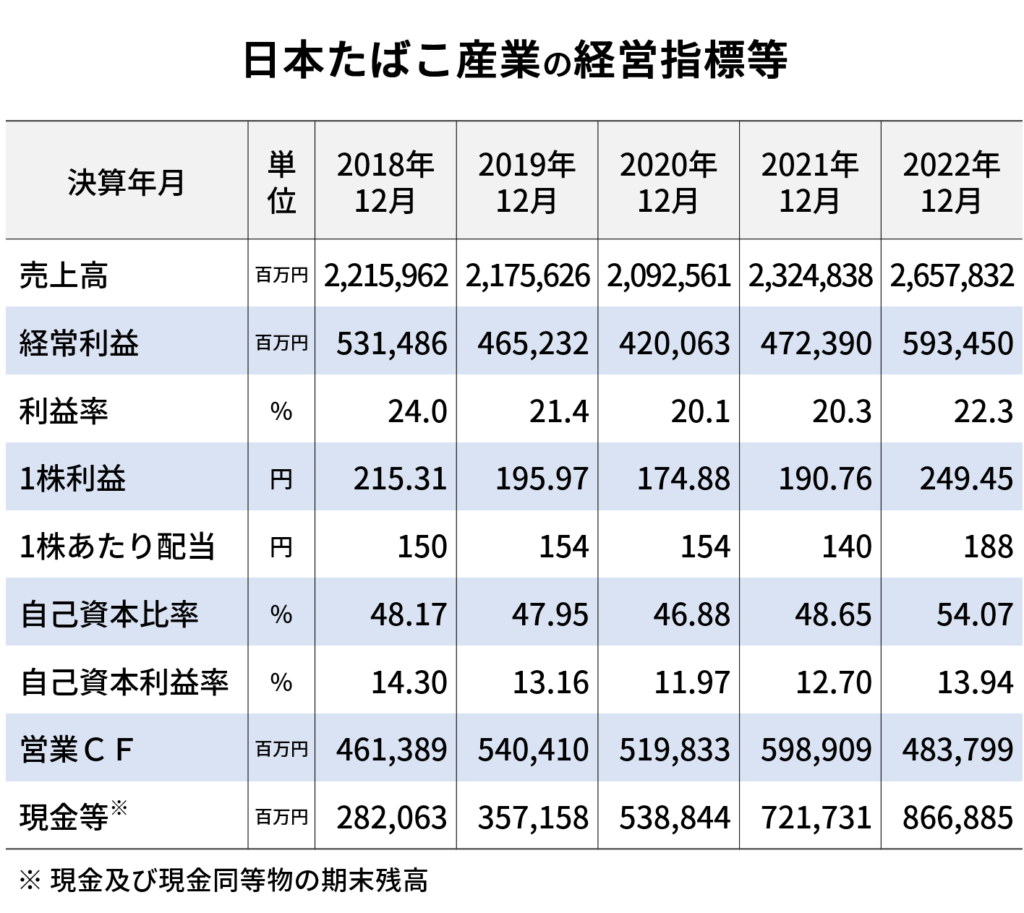

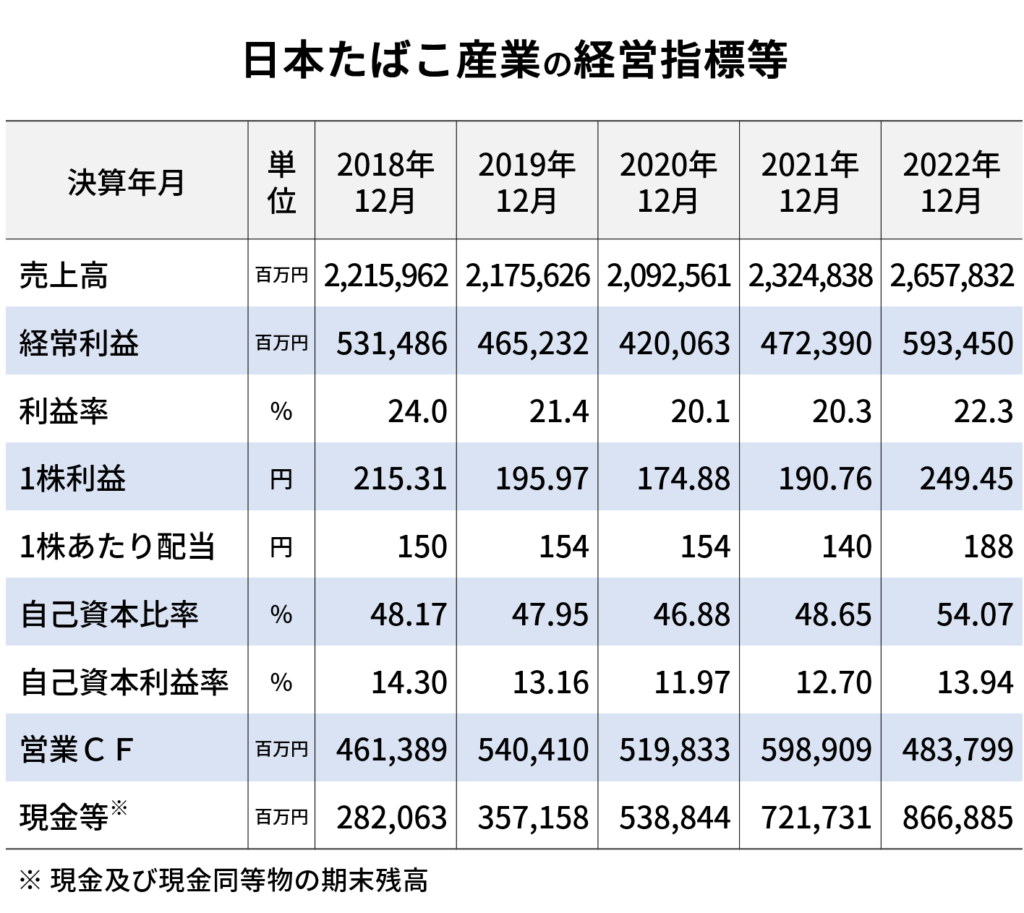

経営指標等

日本たばこ産業の経営指標等は、以下のとおりです。

- 利益率は、20%以上を維持し、極めて高い収益力を誇っています。

- 1株利益は2018年から2020年まで減少が続きましたが、直近は持ち直しています。

- 配当は、2021年度で減配となっていますが、2022年度は増配に転じました。

- 自己資本比率は50%台前後で推移しており、財務健全性に問題はありません。

- ROE(自己資本利益率)も高い水準で推移しており、資本効率も問題ありません。

- 営業活動によるキャッシュ・フローはプラスで推移しており、また、手元キャッシュも潤沢で、事業の継続性に不安はありません。

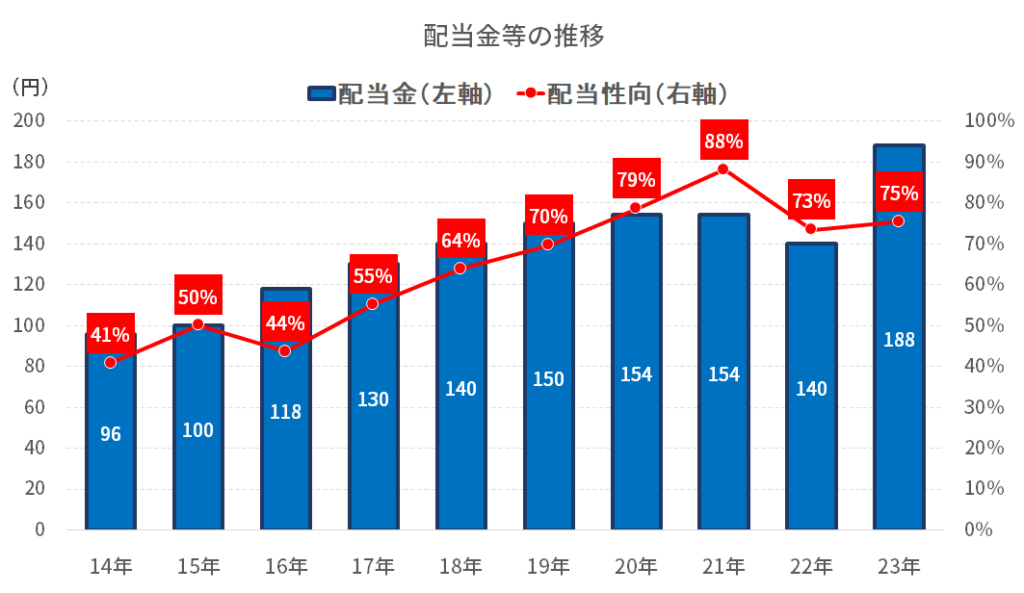

配当金

配当金および配当性向の推移は、以下のとおりです。

- 配当金について、2021年度までは右肩上がりでしたが、2022年度に減配しています。ただし、その後、2023年度は増配しました。

- 直近の配当性向は、75%とやや高い水準で、余力はそれほど多くありません。

日本たばこ産業の配当方針は、以下のとおりです。

- 強固な財務基盤を維持しつつ、中長期の利益成長を実現することにより株主還元の向上を目指す

- 資本市場における競争力のある水準として配当性向75%を目安(±5%程度の範囲内で判断)とする

- 自己株式の取得は、当該年度における財務状況及び中期的な資金需要等を踏まえて実施の是非を検討

株主優待

株主優待はありません。

株価は割安か

日本たばこ産業の株価は割安なのか・買い時なのかを確認するために、以下の4項目について、順番にみていきます。

- 予想PERの推移

- 予想PBRの推移

- 理論株価

- 買いの目安となる目標利回り

予想PERの推移

予想PERの推移を過去5年レンジで確認してみると、

- 最大値 16.4倍

- 平均値 12.5倍

- 最小値 9.8倍

3-150x150.png)

3-150x150.png)

3-150x150.png)

現在の予想PERは14.4倍で、平均値よりも少し高い水準での推移となっており、日本たばこ産業としては、やや割高な水準です。

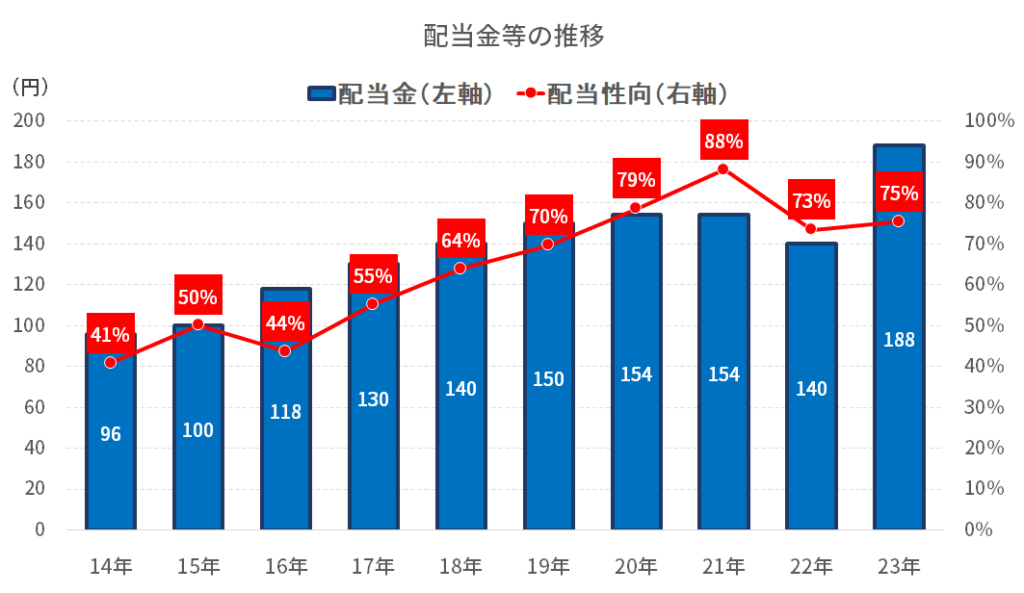

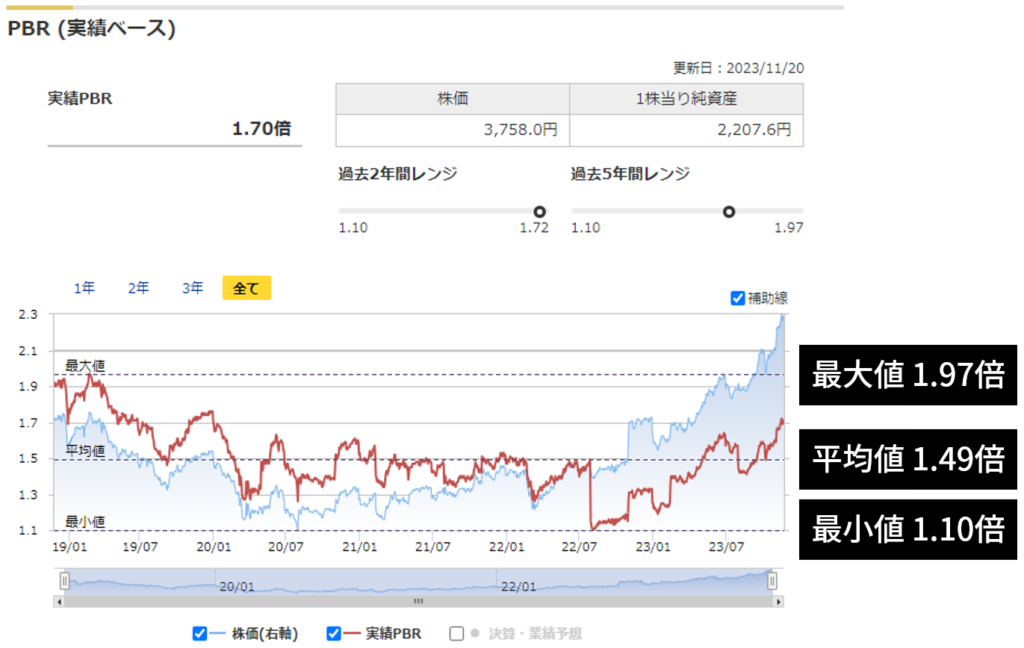

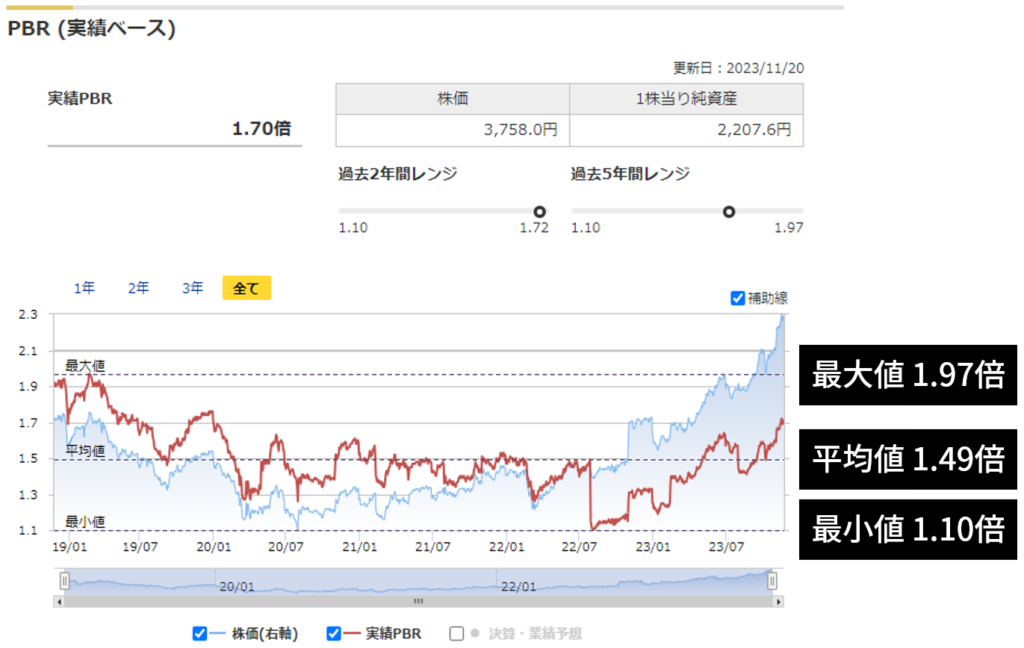

予想PBRの推移

予想PBRの推移を過去5年レンジで確認してみると、

- 最大値 1.97倍

- 平均値 1.49倍

- 最小値 1.10倍

3-150x150.png)

3-150x150.png)

3-150x150.png)

現在の予想PBRは1.70倍で、平均値よりもやや高い水準での推移となっており、日本たばこ産業としては、やや割高な水準です。

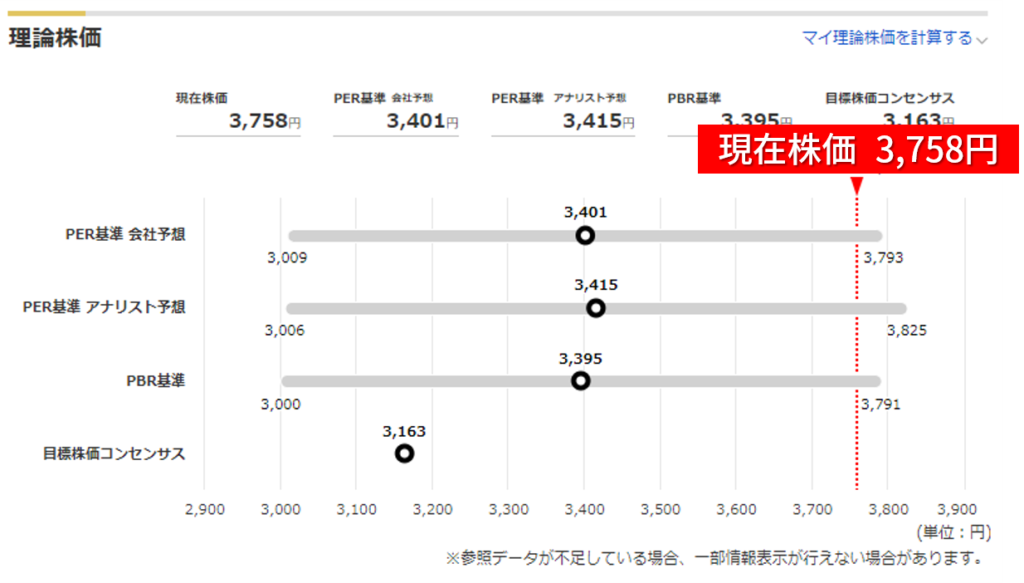

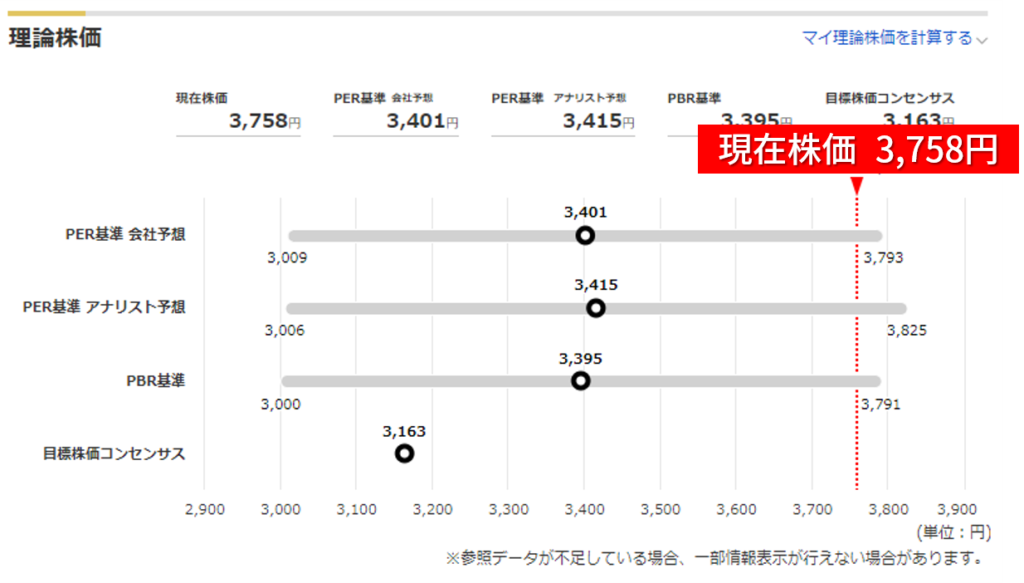

理論株価

次に、今の株価が理論的に割安なのか確認します。

日本たばこ産業の現在の株価(3,758円)に対して、

- PER基準(会社予想):3,401円

- PER基準(アナリスト予想):3,415円

- PBR基準:3,395円

以上のような理論株価になっています。

3-150x150.png)

3-150x150.png)

3-150x150.png)

日本たばこ産業の現在の株価は、理論株価よりも高い水準での推移となっており、割高な株価水準であるといえます。

以上のような形で、株価の割安度を簡単に調べたい方は、マネックス証券の銘柄スカウターがおすすめです。

口座開設が必要ですが、無料で、しかも10分程度で口座開設できますので、ぜひトライしてみてください。

\無料&5分で口座開設/

買いの目安となる目標利回り

最後に、買いの目安となる配当利回りの目標値を確認します。

過去1年間の配当利回りの推移は、以下のとおりです。

予想配当利回りの推移を過去1年レンジで確認してみると、

- 最大値 7.39%

- 平均値 6.27%

- 最小値 4.96%

3-150x150.png)

3-150x150.png)

3-150x150.png)

以上のことから、ボクは、平均値よりもやや低い水準の配当利回り6.00%を買いの目安にしています!

日本たばこ産業の予想配当利回りが6.00%以上で株を保有するためには、株価3,133円まで下げる必要があります。

現在の株価は、3,700円台で推移をしており、目標株価と比べて割高であるため、今は買い時ではないと判断しています。

もちろん、将来的に株価がどう動くのかについては誰にも分かりませんので、ご自身でも様々な角度から分析をしてみてください。

3-150x150.png)

3-150x150.png)

3-150x150.png)

高い株価が続いているため、ボクは1株ずつ積み上げて取得単価をならしながら投資していく戦術も視野に入れて検討しています。

高配当株の買い方

高配当株の買い方の手順はこちらです。

- 証券会社に口座を開設する

- 開設した口座に入金する

- 銘柄を検索し、買付注文を入れる

- 購入完了

証券会社に口座を開設すると言っても、たくさんあり過ぎてどこが良いのか分からない…。

…とお悩みの方には、SBI証券

一番の理由は「業界屈指の格安手数料」です。

SBI証券は「ゼロ革命」と称し、国内株式の売買手数料を「無料」としており、個人投資家にとって圧倒的な地位を築いています。

3-150x150.png)

3-150x150.png)

3-150x150.png)

株式投資において「取引手数料=無駄なコスト」ですので、できる限りコストのかからない証券会社で取引するのがベストです!

今回は以上です。それではまた!

.png)

-300x158.png)

-300x158.png)

-300x158.png)

コメント