こんにちは!友希(@TOMOKI_FIRE)です。

FIRE(Financial Independence, Retire Early|経済的独立と早期リタイアを目指すムーブメント)をするならいつ、何歳ころが最適なのでしょうか。

この記事では、どれくらいの期間&資産があればFIREを実現することができるのか、確認する方法を具体例を交えてご紹介します。

45歳でリタイアしたいけど、必要資金はどれくら必要なんだろう…?

1億円貯めたらFIREできるかな…?

このような疑問をお持ちの方に向けて、具体的なシミュレーション方法を一緒に確認していきたいと思います。ぜひ、最後までお読みください。

(およそ10分で読み終わります。)

この記事を読めばわかること

この記事は、5年後のFIREを目指すアラフォー共働き夫婦が、マネー本を100冊以上読破して学んだ知識をもとに作成しています。

この記事を最後まで読むことで、FIREの実現可能性を確認できます。

また、FIREまでにいくら必要なのか、目標設定の方法を学ぶことができます。

ぜひ、最後までお読みください。

リタイア年代別の難易度について

はじめに、FIREを考えるとき、「何歳でリタイアするか」という目標をどのように設定するべきでしょうか。

目標の設定は、そこまでのチャレンジにも大きく影響します。

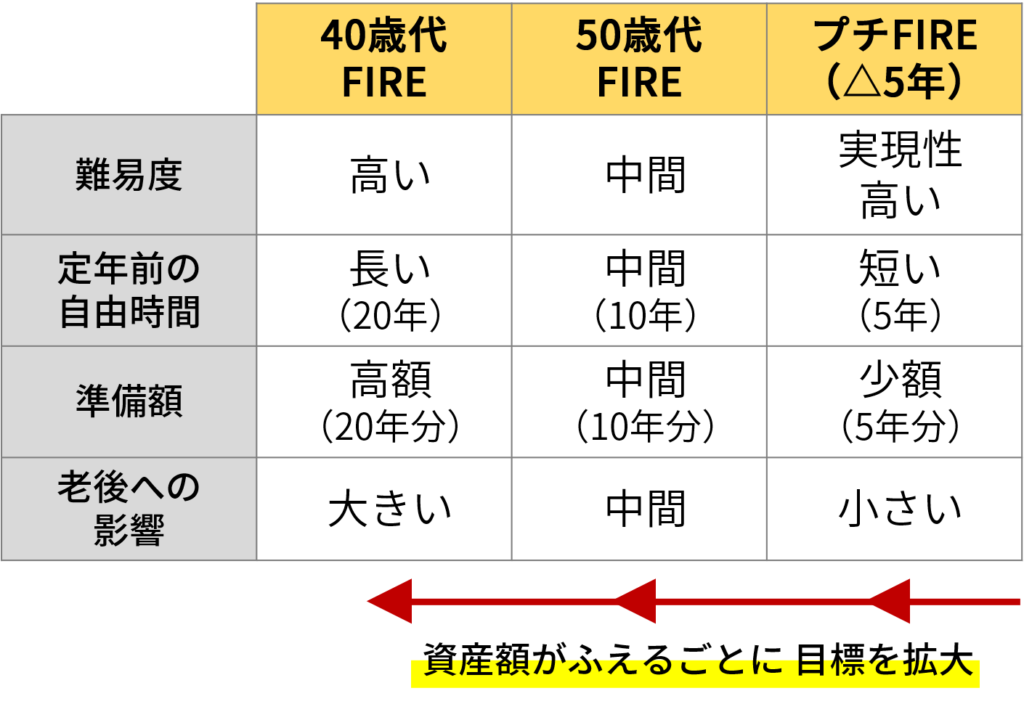

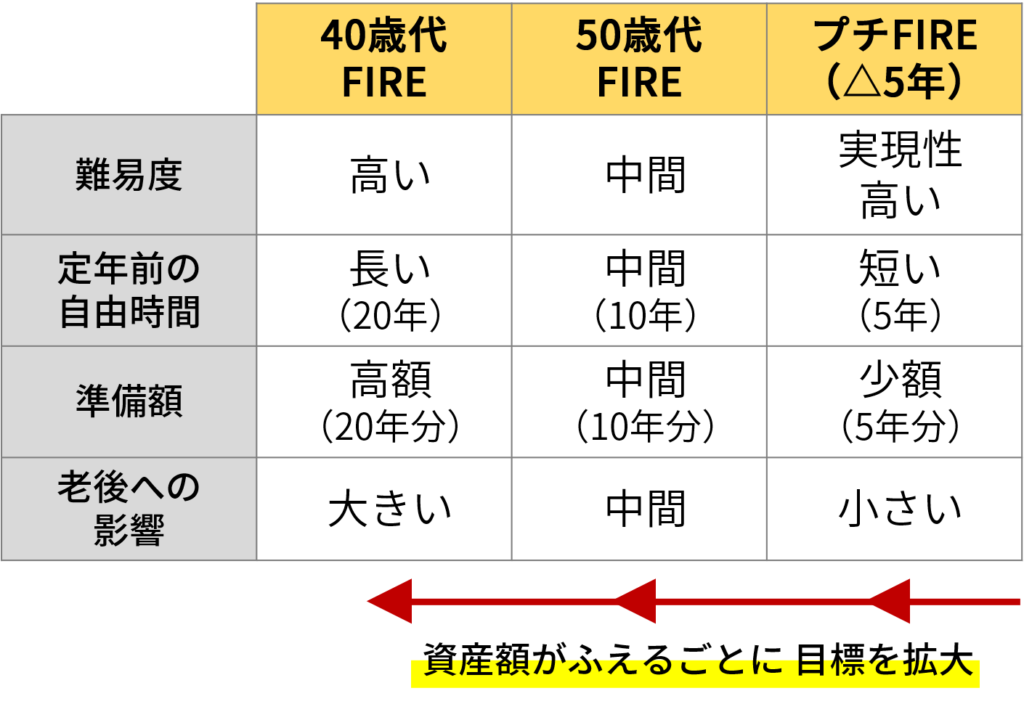

FIRE本(『普通の会社員でもできる 日本版FIRE超入門』)の中では、下表のように整理されています。

当然ですが、リタイアする年齢が若くなるほど、FIRE達成の難易度はあがり、実現性は下がっていきます。

なので、本書では、一つの「通過ステップ」として、まずは「プチFIRE」の実現を目指すことが勧められています。

そして、そのうえで資産額が増えるごとに目標を「プチFIRE → 50歳代 → 40歳代」というように徐々に拡大していく考え方です。

ボクの考えは、これとは違っていて、まずは大きい目標を見据えて、無理そうなら目標自体を小さくする、もしくは細分化して徐々にクリアしていく方法が良いと思っています。

いずれにしろ、重要なことは「具体的な目標(年齢や資産額)」を設定することです。

「何となくちょっと早くリタイアしたいなぁ…」くらいの感覚では、FIREを攻略することは不可能でしょう。

そこで、この記事では、各種ツールなどを活用したシミュレーションで、具体的な目標を設定する方法をわが家の事例を用いてご紹介していきます。

3-150x150.png)

3-150x150.png)

3-150x150.png)

誰でもできる簡単な方法をご紹介しますので、数字が苦手の方でも大丈夫です。ぜひ最後までお読みください。

FIREシミュレーション|45歳でFIREできるか確認してみた

ここからは、わが家の目標である5年後(45歳時点)のFIREが実現可能なのか、シミュレーション方法を一緒に確認していきます。

3-150x150.png)

3-150x150.png)

3-150x150.png)

今回は、めぐみ家の事例でシミュレーションしますが、方法を学べば自分用にアレンジすることも可能なので、ぜひ参考にしていただければ幸いです。

前提条件の整理

はじめに、シミュレーションに必要な前提条件を整理します。

前提条件となるのは、主に以下の項目です。

シミュレーションの前提条件(変数)

- 毎月の生活費はいくらか

- 年金はいつから・いくらもらえるか

- 運用額(投資額)と運用利回りはどのくらいか

以上の条件で、5年後のFIREにいくらの資産が必要となるのかをシミュレーションしていきます。

なお、100歳まで資産がなくならない状態をゴール(達成目標)とします。

以下では、それぞれの前提条件を計算する具体的な方法を、一緒に見ていきたいと思います。

① 毎月の生活費はいくらか

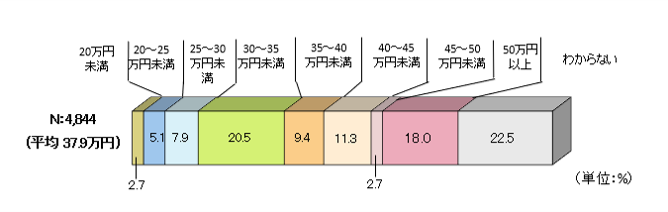

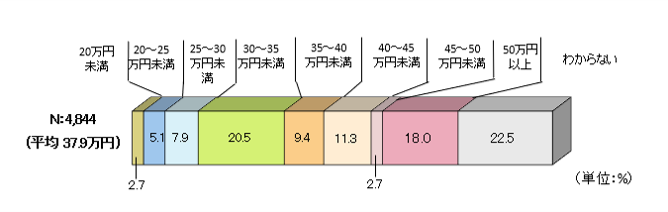

最低限の日常生活費は平均23.2万円

生命保険文化センターが行った調査によると、夫婦2人で老後生活を送るうえで必要と考える「最低日常生活費」は、月額で平均23.2万円となっています。

分布をみると「20~25万円未満」が、27.5%と最も多くなっています。

ゆとりある老後生活費は平均37.9万円

同調査によると、ゆとりある老後生活を送るための費用として、最低日常生活費以外に必要と考える金額は平均14.8万円となっています。

その結果、「最低日常生活費」と「ゆとりのための上乗せ額」を合計した「ゆとりある老後生活費」は平均で37.9万円となりました。

出所:生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

なお、ゆとりのための上乗せ額の使途は、「旅行やレジャー」が最も高く、以下「日常生活費の充実」、「趣味や教養」と続いています。

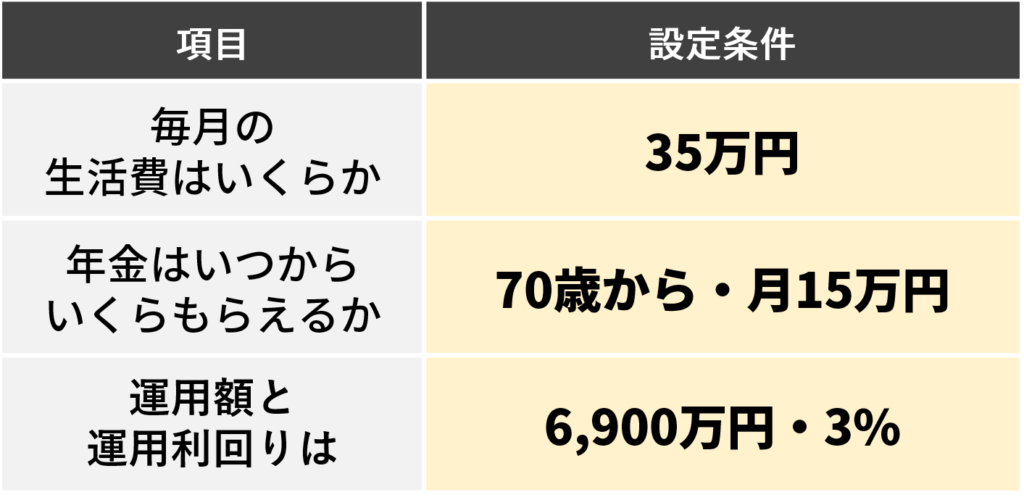

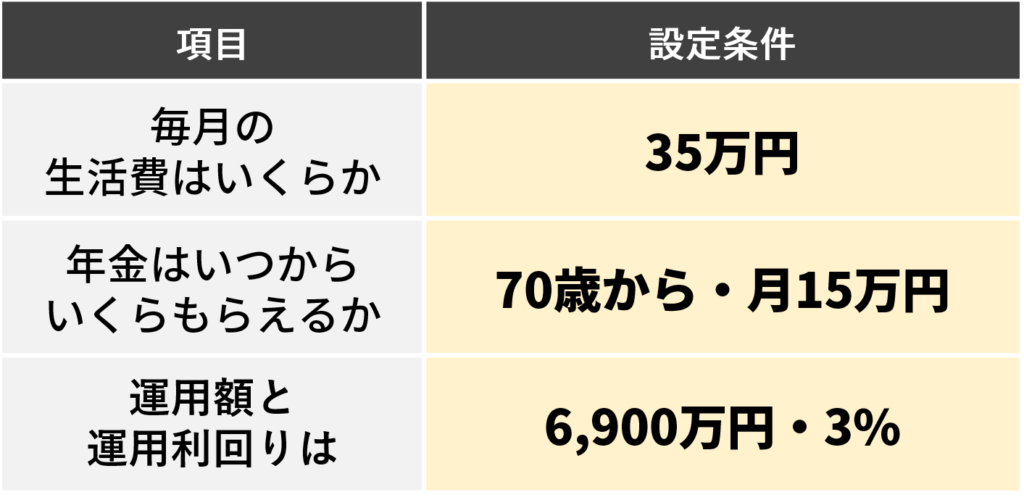

めぐみ家の場合|生活費35万円に設定

現時点におけるめぐみ家の月間の支出(生活費)は約30万円です。

少しバッファーを持たせてリタイア後の生活費を35万円に設定することにします。

ゆとりある老後生活費(平均37.9万円)よりも少ない金額ですが、わが家はもともと節約志向なので、この金額(35万円)でも十分にゆとりを持って生活できると思います。

② 年金はいつから・いくらもらえるか

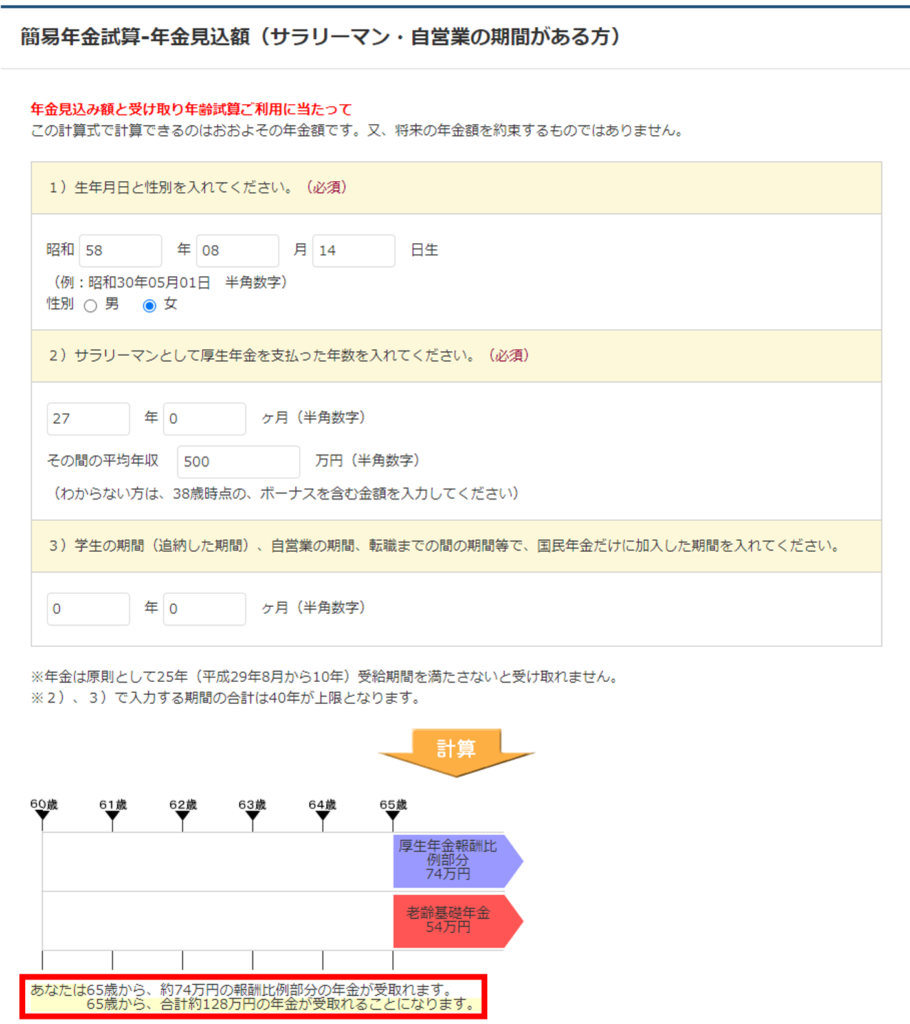

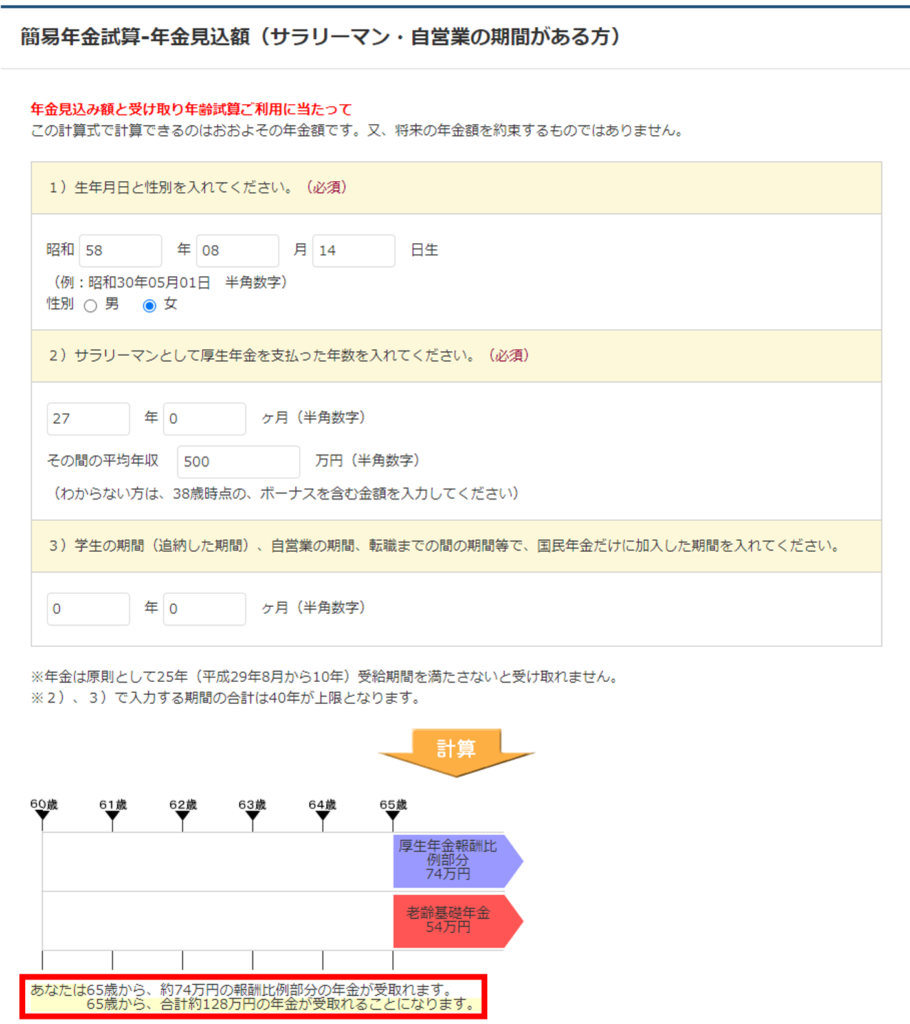

年金額は、以下のサイトを使ってシミュレーションします。

PSRネットワーク|簡易年金試算 年金見込額

https://www.psrn.jp/tool/nenkin_sj.php

厚生年金を支払った年数

「サラリーマンとして厚生年金を支払った年数」について、私は高卒で就職したので18歳から45歳までの27年間が厚生年金を支払った年数になります。

妻は、短大卒で就職しているので、20歳から45歳までの25年間が厚生年金を支払った年数になります。

平均年収

38歳時点の、ボーナスを含む金額を目安として、夫・妻ともに500万円を平均年収とします。

シミュレーション結果

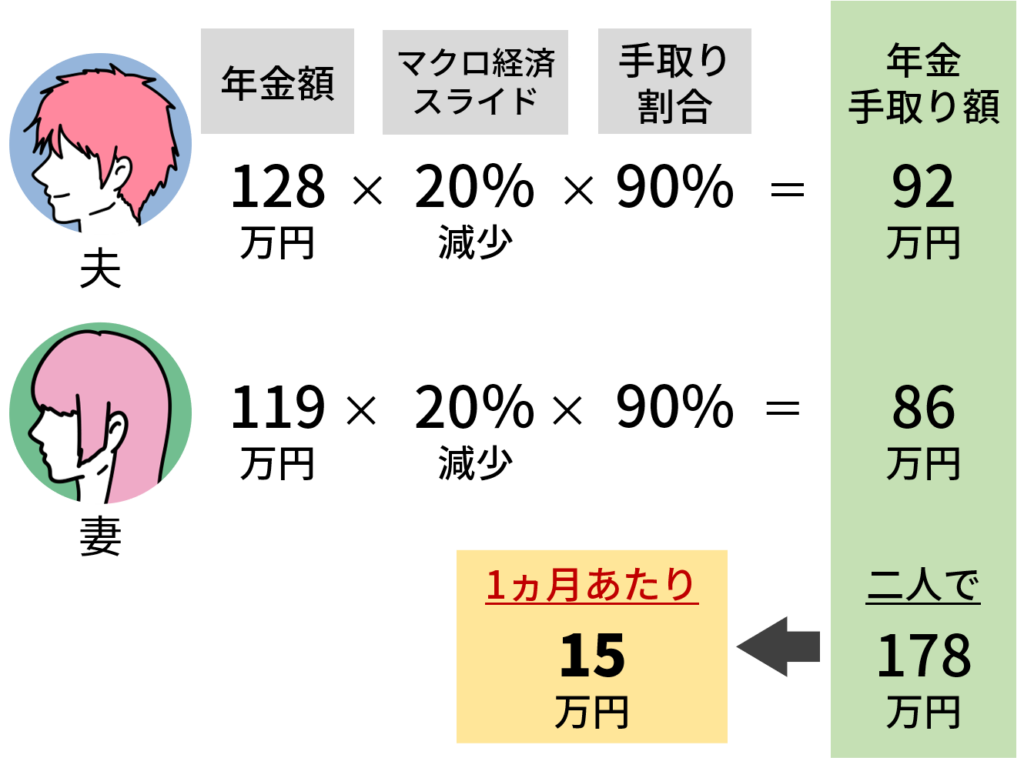

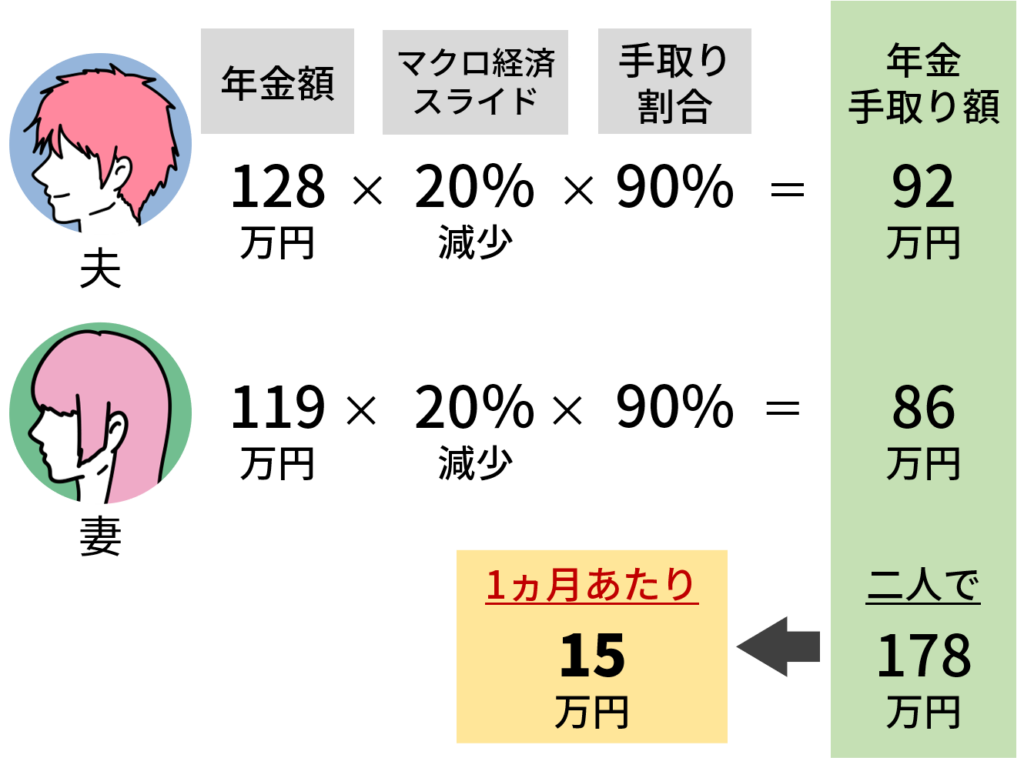

以上の条件でシミュレーションした結果、ボク(夫)については、以下のようになりました。

ボク(夫)については、年間128万円(月間10万7千円)の年金が受け取れるという結果でした。

同じく妻のシミュレーションを行った結果、年金額は年間119万円(月間9万9千円)となりました。

厳しめに見積もるための条件を設定する

年金額については、今後の減少等が予見されるため、より厳しい条件を設定する必要があります。

加える条件は、以下のとおりです。

年金の受給条件

- 税金を考慮し、手取り額は9割で見込む

- さらにマクロ経済スライドを考慮して、手取り額は8割で見込む

- 受給開始年齢を70歳とする

以上の条件を加味した結果、めぐみ家の年金見込み額は、以下のようになりました。

③ 運用額(投資額)と運用利回りはどのくらいか

運用額について

現在のめぐみ家の資産は、約9,000万ですが、この全額を投資に回すわけにはいきません。

株価暴落時に対策として、2,100万円(月間生活費35万円×12ヵ月×5年間)は、現金として保有したいと考えています。

運用利回り

株式投資の平均利回りは年間で5%前後と言われ、中長期間の運用であれば平均に近い4%~7%前後が目安になります。

また、株式投資で得られる配当金の利率は東証一部で平均2.61%、東証二部の平均は1.66%です。

めぐみ家では、厳しめに見積もって運用利回りは「3%」とします。

前提条件の確認

ここまで設定してきた前提条件は以下のとおりです。

以下では、この条件をもとに、5年後(45歳時点)の早期リタイアは可能なのか、シミュレーションしていきます。

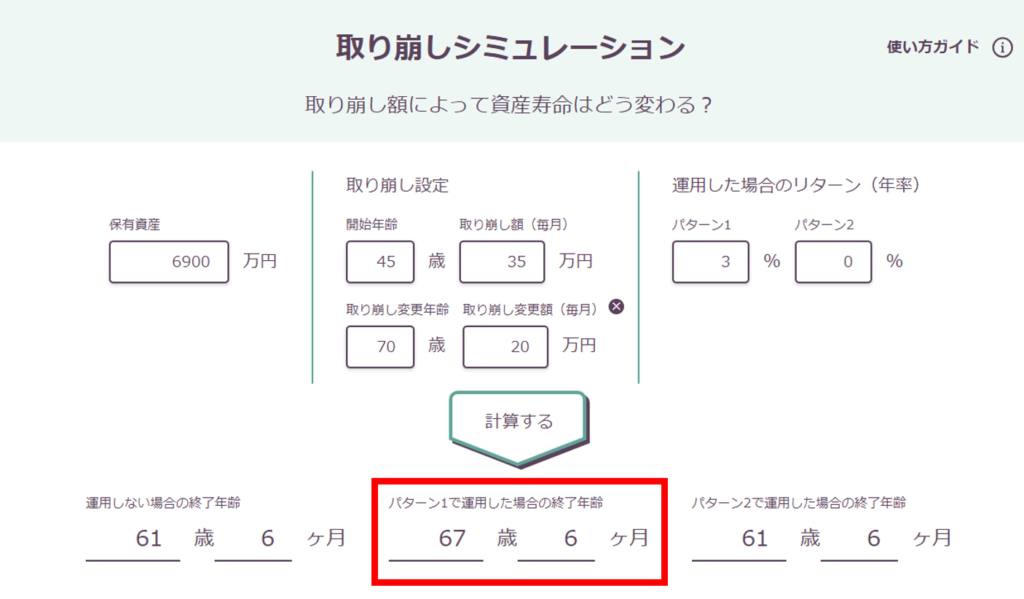

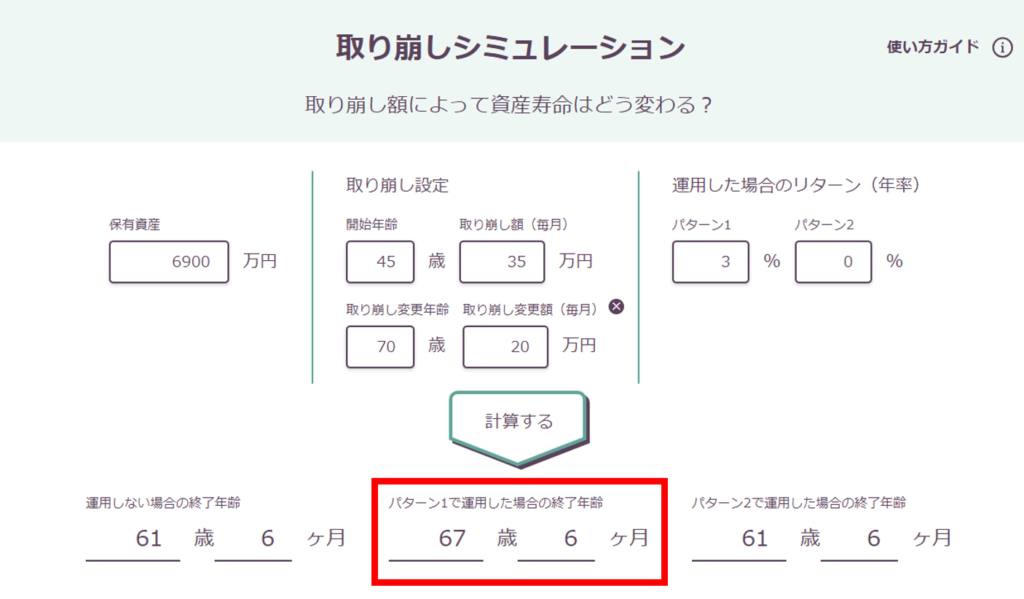

資産6,900万円でシミュレーション

シミュレーションには、以下のサイトを利用します。

取り崩しシミュレーション|野村アセットマネジメント

https://www.nomura-am.co.jp/special/nomuwrap/simulation/reversal.html

結果は、以下のとおりです。

22年6か月後(67歳6か月)の時点で資産が底をつき、ゲームオーバー、FIRE失敗です。

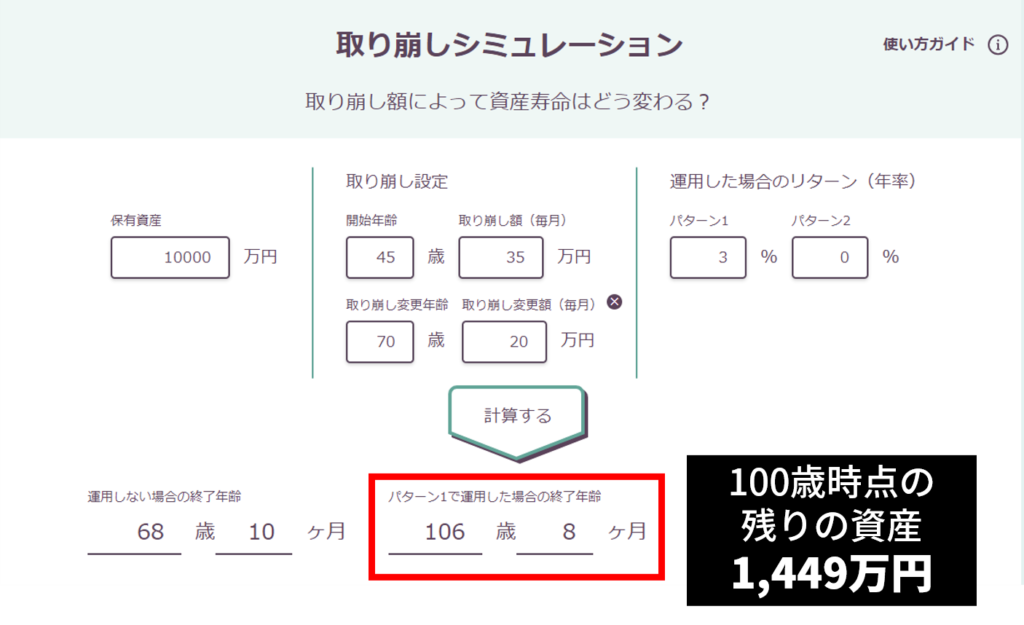

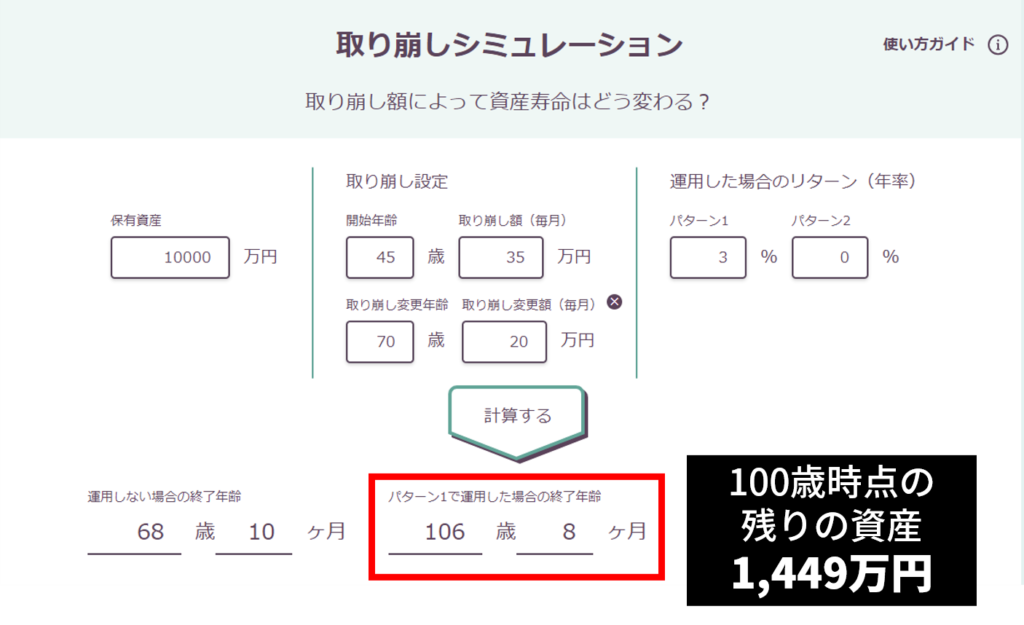

資産1億円でシミュレーション

次に、資産額を1億円に変更してシミュレーションしてみます。

結果は、以下のとおりです。

100歳まで資産が残っていますので、FIRE成功です。

なお、100歳時点の残りの資産額は、1,449万円になりました。

3-150x150.png)

3-150x150.png)

3-150x150.png)

ちなみに、一切運用しない場合は、23年10か月後(68歳10か月)の時点で資産が底をつきます。

いかに運用の力が大きいか、改めて実感しました。

資産額を変えてシミュレーション

より細かく資産額を変えてシミュレーションした結果は、下表のとおりです。

以上のとおり、100歳まで資産が残る分岐点は、約9,800万円という結果でした。

FIRE目標額は?|めぐみ家の場合

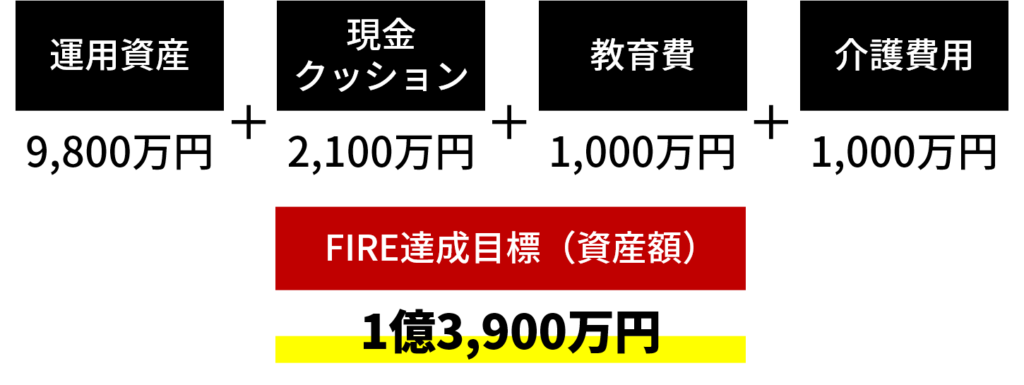

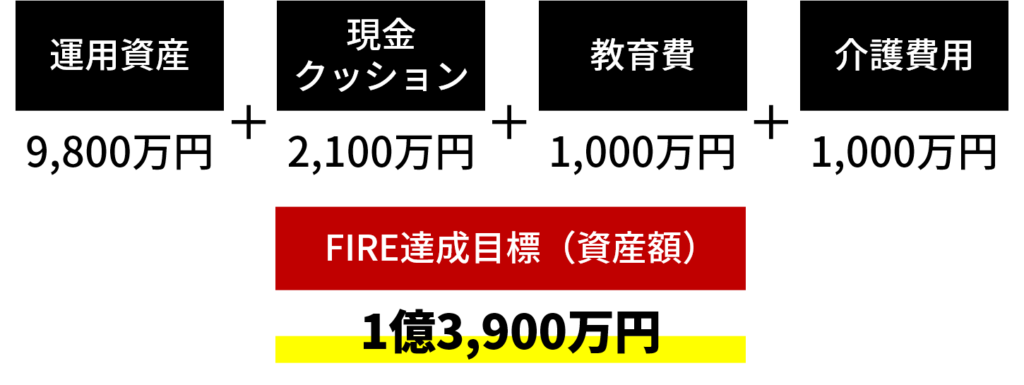

以上を踏まえて、めぐみ家におけるFIRE目標額を確認します。

ここまでの結果で、100歳まで生きると仮定した最低限の資産額は9,800円であることがわかりました。

この金額以外に、見積もっておくべきものは以下のとおりです。

- 現金クッション|2,100万円

- 子どもの教育費(大学費用)|1,000万円

- 介護費用(2人分)|1,000万円

以上を加味して計算すると、以下のようになります。

めぐみ家のFIRE達成目標は、1億3,900万円であることがわかりました。

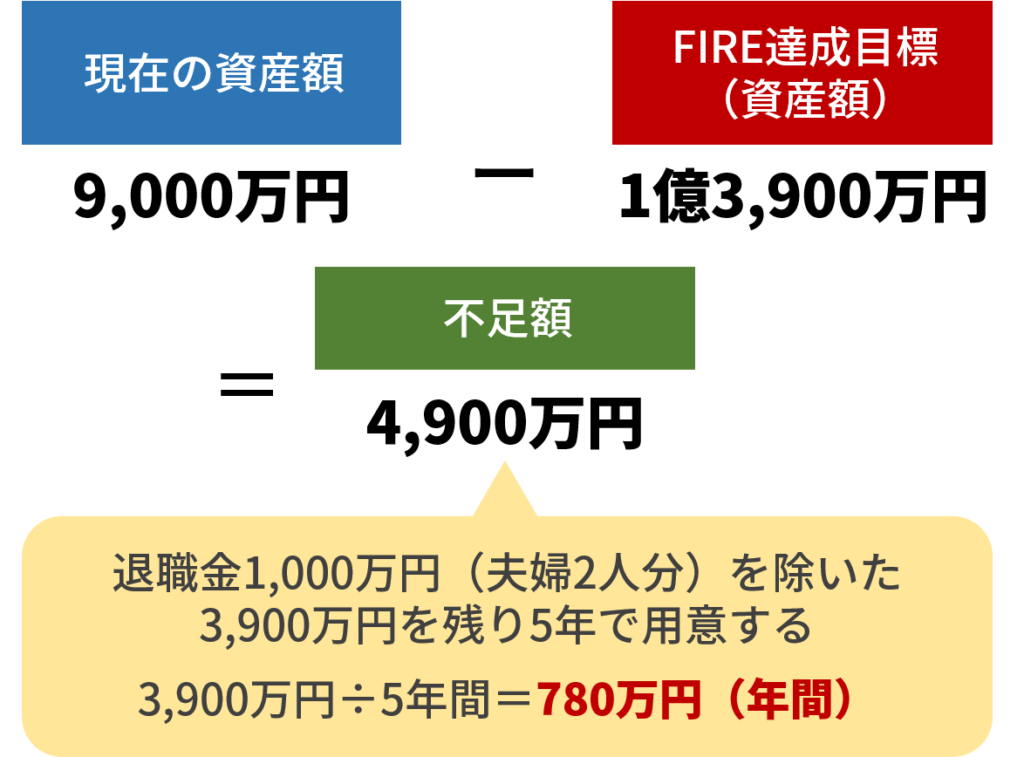

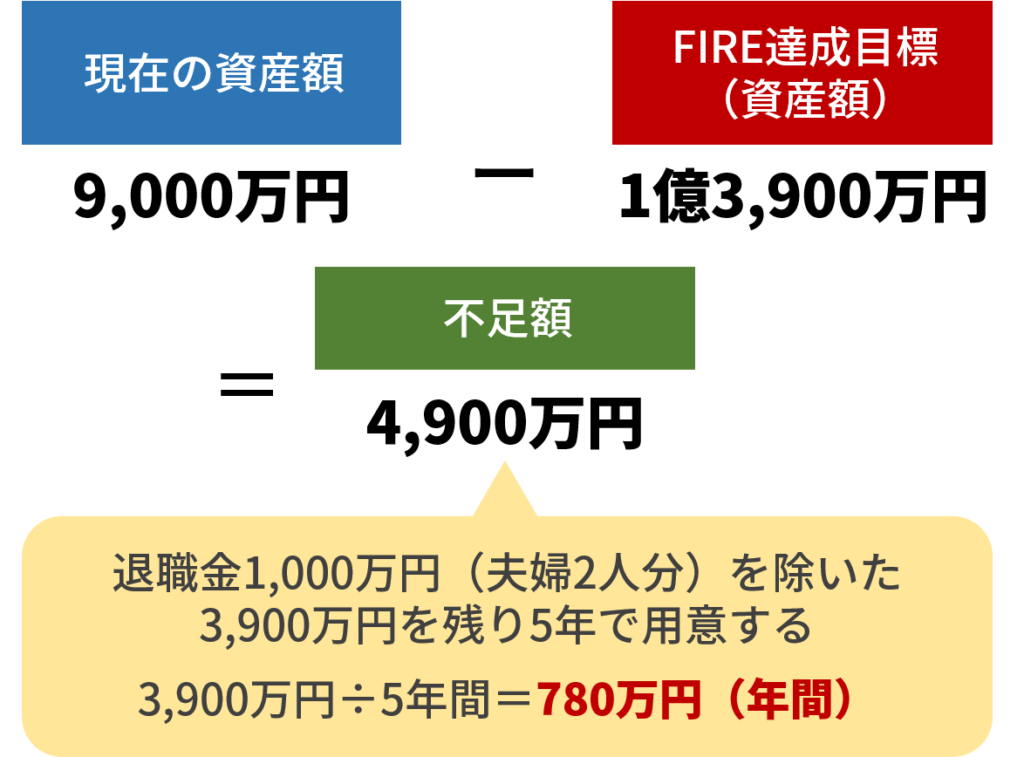

この目標をさらに落とし込むと以下のようになります。

以上のように、めぐみ家の夫婦2人が5年後(45歳時点)に完全リタイアするためには、年間ベースで約780万円の貯蓄が必要ということがわかりました。

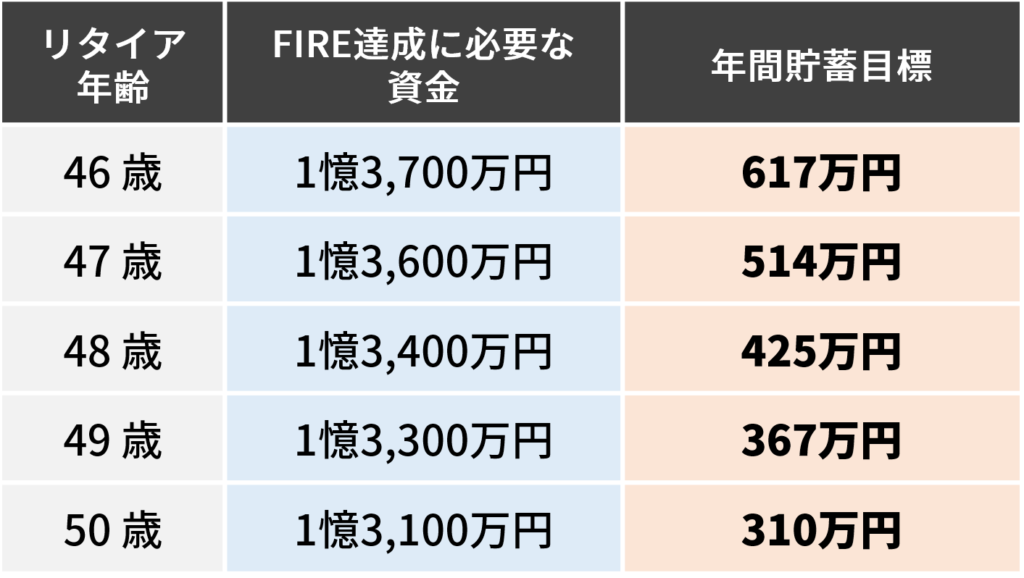

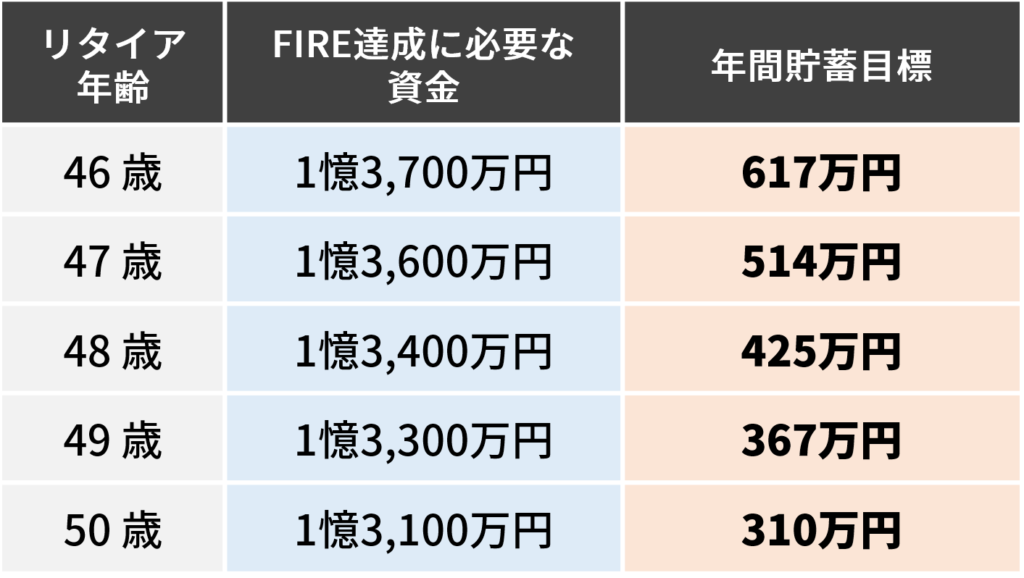

同じ考え方で、年齢を変えた場合のシミュレーション結果は以下のとおりです。

まとめ|自己決定権がFIREの醍醐味

-1-1024x538.png)

-1-1024x538.png)

この記事では、FIREに必要な資産額のシミュレーションを、めぐみ家の事例を用いてご紹介しました。

結果として、めぐみ家が5年後のFIREを目指すには、年間780万の貯蓄が必要であることがわかりました。

めぐみ家の年間の手取り収入は、約1,000万円ですので、その中から780万円を貯蓄すると考えると、貯蓄率は78%となり、達成はほぼ不可能な値になりました。

ただし、今後、高配当株投資による資産収入や副業の収入が上がってくれば、もしかすると手が届くかもしれません。

目標は高い方が、モチベーションがあがりますので、めぐみ家の当面の目標は、

5年後(45歳時点)に夫婦そろって完全リタイア!

…に決定しました。

FIREの良さは、FIRE実現のタイミングを自分で決めることができる点です。

今の目標が無理なら、

- タイミングを遅らせる(本業をもう少し長く続ける)

- 副業で稼ぐ

- 節約して支出を下げる

- 投資を勉強して利回りを上げる など

…このように色々な方法で、対応が可能です。

ただし、対応するためには、まず何よりも、「目標」と「現状」を具体的な数字として捉えておくことが必要となります。

ぜひ皆さんも、この記事でご紹介したシミュレーション方法を参考に、自分用にアレンジして具体的な目標設定を行ってみてください。

シミュレーションの方法について、わからないことがあれば、お気軽にお問い合わせください。

今回は以上です。それではまた!

.png)

-300x158.png)

-300x158.png)

-1-300x158.png)

コメント